钱都花哪了?单日投放高达2443款,复盘2019年买量100款烧钱手游

发布时间:2020-01-09 10:02 | 标签:

手游 买量 投放

微信扫一扫:分享

微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈

1月7日,专注于移动广告情报分析的数据公司DataEye发布了《2019移动游戏全年买量白皮书》,该白皮书对2019年移动游戏产业的买量市场现状及趋势分别进行了详细的解析。

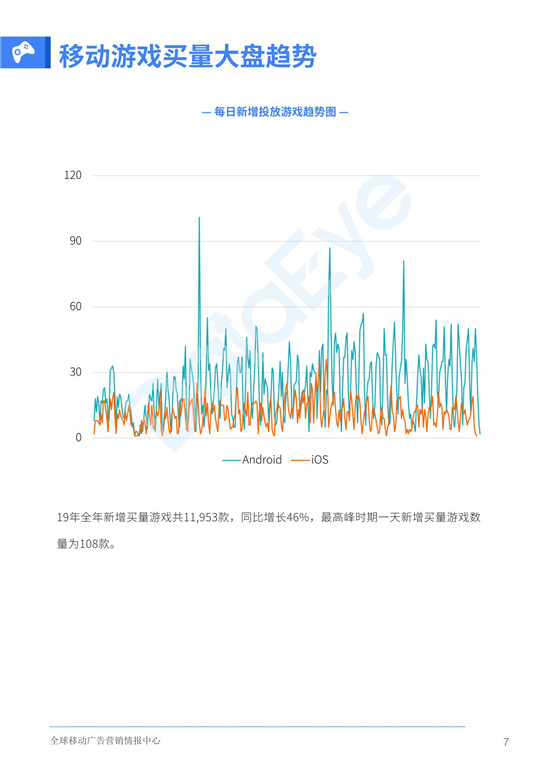

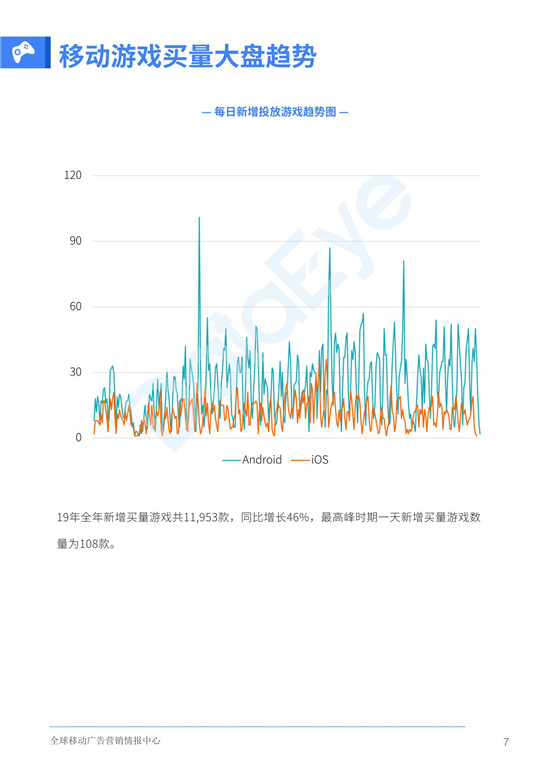

一、买量市场白热化:新增过万款买量游戏,同比增长46%

由于2018年政策的压力,游戏市场新增游戏数量同比往期大幅度下滑,头部精品产品获得更多玩家青睐,游戏行业二八效应愈发凸显。

2019年得益于版号的开放,游戏市场稍显回暖,众多新游加入游戏市场竞争其中所存在的流量红利。

根据《2019移动游戏全年买量白皮书》显示,2019年全年新增买量游戏共11953款,同比增长46%,高峰时期日新增买量游戏数量为108款。游戏陀螺了解到,2019年全年共有538家游戏厂商于今日头条中开通广告投放,腾讯则为524家。

从整体趋势来看,2018年日均买量公司为413家,2019年增至462家。产品数量方面,高峰时期投放游戏数量为2443款,日均在线投放数量为1440款,同比去年增长50%。

同比2018年游戏产品投放力度,2019年前一百产品投放指数全面上涨,前十至前一百产品投放指数呈翻倍式增长。头部产品竞争尤为激烈,2018年前十产品中,仅有3款产品投放指数破万,2019年则新增4款投放指数破万的产品,《复古传奇》投放指数更是达到4万量级。

二、买量公司整体投放势头提升,广州网易覆盖品类较广

2019年涌入了大量新增买量手游,游戏公司买量力度相较2018年得到了大幅提升。

游戏题材TOP20:整体马太效应明显,传奇类贪玩投放指数排第3

各游戏题材公司主体买量榜单TOP20中,传奇类整体投放大盘相较其他品类更高,TOP20的投放指数准入门槛超5000。其中,拿下传奇类第1名的是杭州悦玩网络,投放指数达24633;制造较多广告“爆款”的贪玩排名第3,投放指数20608;三七互娱投放指数5669,排名第16。

仙侠类断层较大,第1名的哆可梦网络投放指数21876,是第2名大蓝网络(投放指数10211)的两倍多;雷霆互动以3096的投放指数排名第9;多益网络第11,投放指数2845;四三九九第15,投放指数2684;三七互娱再次上榜仙侠类,以2501的投放指数排名第18。

三国类马太效应更加明显,弘贯网络一骑绝尘,投放指数25613;游族排名第16,投放指数2794。

二次元类相较上述几个品类买量势头较弱,第1名诗悦网络投放指数仅17895,与第2名同样拉开了较大的差距。雷霆互动再次上榜,投放指数796,排名第14;好玩友第19,投放指数639。

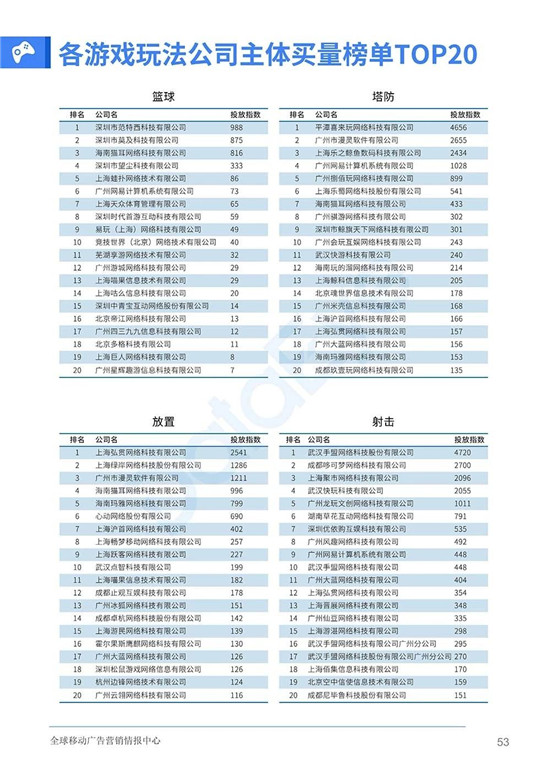

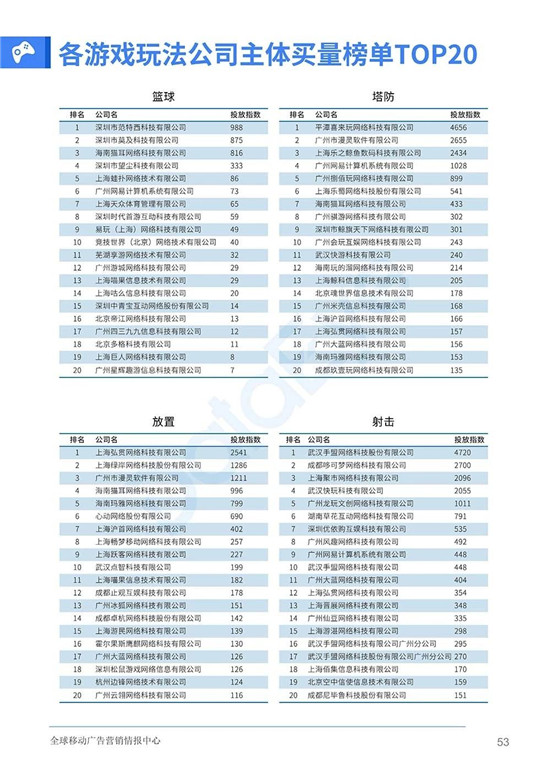

游戏玩法TOP20:MMORPG类一骑绝尘,广州网易覆盖品类广但投放强度弱

各游戏玩法公司主体买量榜单TOP20中,头部与尾部之间的差距更加明显。

MMORPG类买量势头强劲,第1名的硬通网络投放指数高达38656,也是一个突破30000的公司;贪玩保持了较稳定的投放,在MMORPG类的投放指数为22733,排名第4。恺英网络和四三九九分局第8和第17,投放指数为13879和7887。

卡牌类是买量第2高的玩法品类。弘贯网络继三国题材后,又再次在卡牌类拿下第1,投放指数同样超过25000;三七互娱也上榜卡牌类,投放指数2272,排名第16。

休闲类在整体玩法品类中投放强度中等。海彼网络和蓝飞互娱分居前两名,投放指数为10954和5341;多比特也榜上有名,排名第14,投放指数752。

回合制和策略类整体投放指数较弱,两者第1名为完美世界(重庆)和爱九游,投放指数分别为5080和8242。广州网易同时上榜这两个品类,投放指数在2000上下。

广州网易买量范围较广,除回合制和策略类外,在篮球、塔防、射击类中也均有布局,不过投放力度均不是太强,三个品类的投放指数分别为73、1028、448。

女性向游戏公司整体买量也并不活跃,天梯网络排名第9、叠纸网络排名第11,两者投放指数分别为68和41。广州网易再次上榜,以39的投放指数排名第12。

整体来看,北京畅游时代在2019年下半年投放飙升较快,投放指数16977,飙升指数9颗星,不过与第2名的澄迈贵城差距不足100;贪玩排名第3,投放指数14709,飙升指数同样9颗星。哆可梦虽然投放指数破20000,但飙升指数略差一筹,仅8颗星,排名第5。

1、 视频广告量同比增长三倍,买量“正规化”趋势凸显

市场变化之下,对手游市场更敏锐的大厂,往往能抓住其中存在的红利点。

白皮书显示,2019年整体素材投放量相较往年呈翻倍式增长,2018年素材投放较高峰时期为3万5千组,2019年则达到了6万8千组。值得注意的是,视频素材投放量的增长率达到了300%,DataEye认为,未来,视频素材的需求量仍会继续上涨,创意需求空缺较大。

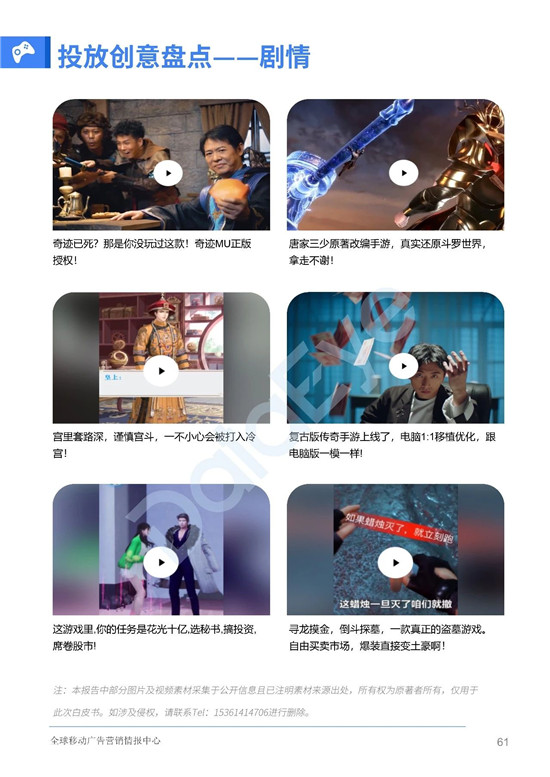

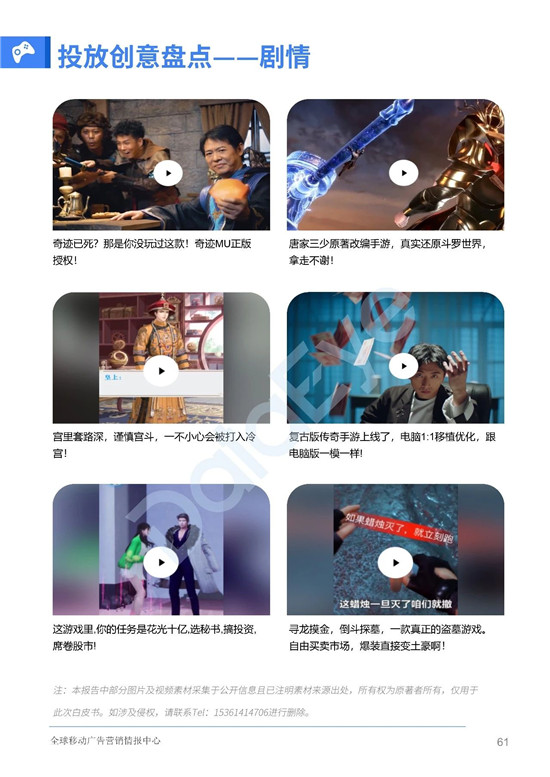

从DataEye统计的视频素材来看,爆款视频素材主要有三个关键词——明星代言、热点事件以及剧情要素,这也是大厂在买量市场所建立的行业壁垒。

自2014年起,游戏大厂就在买量市场建立起行业壁垒,从初期“油腻的师姐”,到林子聪代言的《传奇霸业》,再到当下成龙、李连杰等豪华明星的加入,可以发现,在越来越激烈买量市场,游戏厂商一直在寻求全新的买量噱头。并且,在这个发展的过程中,游戏厂商的广告投放已经从单纯的游戏推广,逐渐形成规模化、正规化的品牌营销。

到了2019年,头部厂商再次加强了壁垒高度,游戏陀螺了解到,在广州区域,大量买量公司的创意小组是编剧以及导演在带队,并且这个趋势越来越明显,对视频素材剧情化的打磨愈发精细。从整个趋势来看,传奇、仙侠、SLG产品的创意代表了游戏行业整个营销创意的较高水准。

2020年,真人实拍、真人化创意、高精度模型或许将成为买量发行核心的PK重点。

2、买量“三巨头”竞争激烈,武侠品类头部效应显著,二次元一家独大

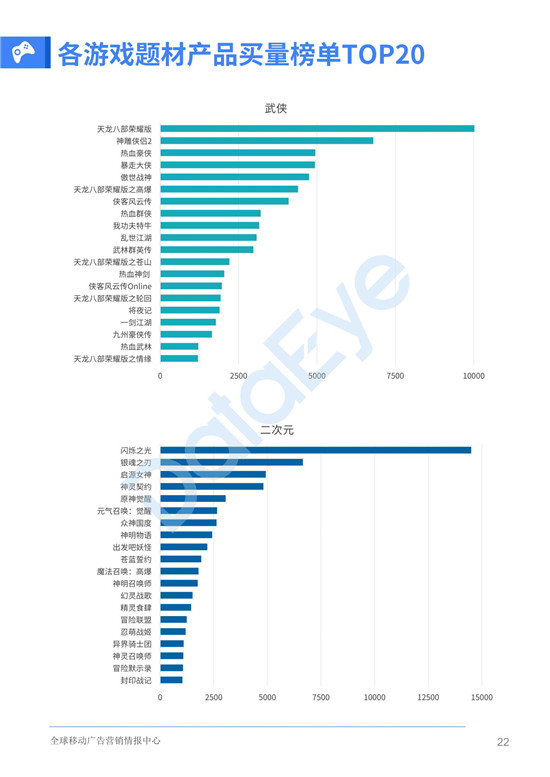

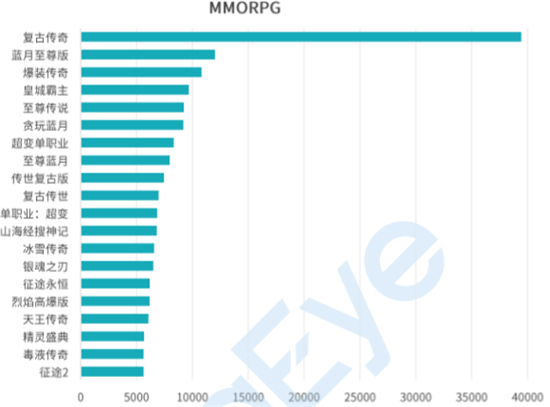

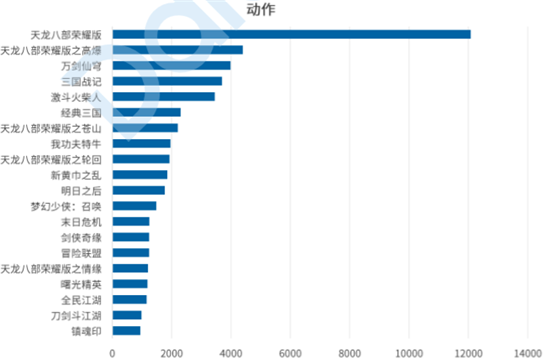

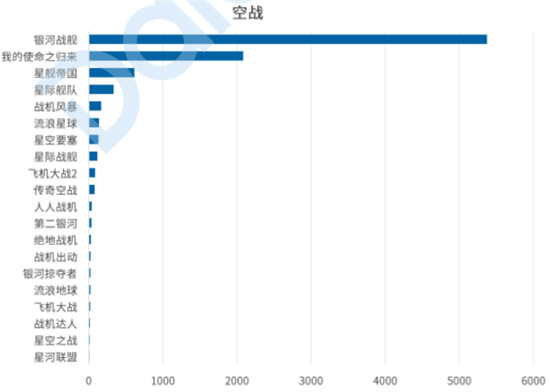

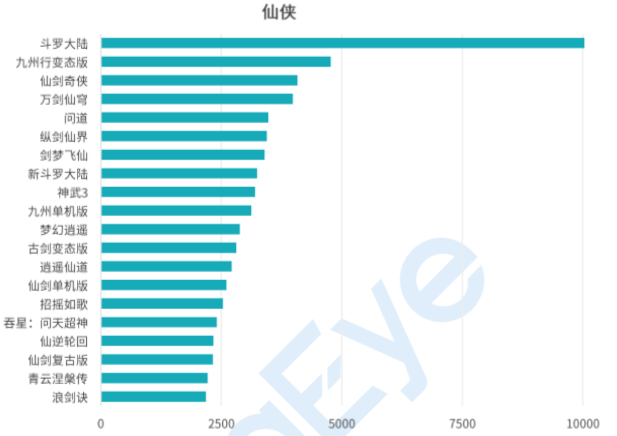

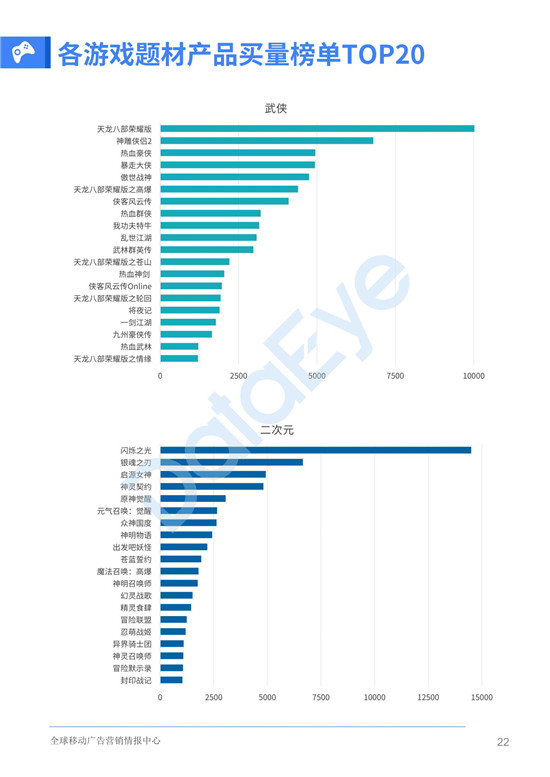

而按照游戏题材来划分,此次白皮书还公布了各个游戏题材的投放力度TOP20产品排名。游戏陀螺在此摘选出传奇、仙侠、武侠、三国、二次元这五类的TOP20产品排名展示。

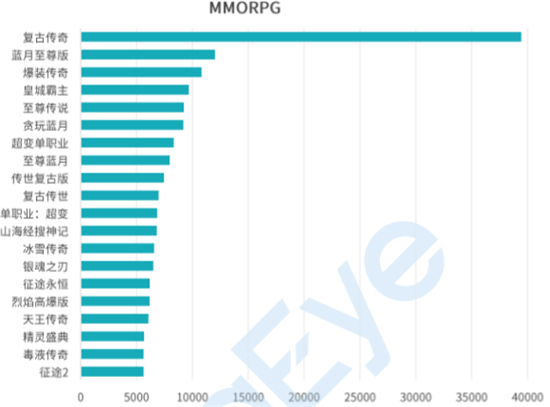

从具体的投放素材数来看,传奇类头部产品的投放量都远远高于其他品类,仍然是当下热门的买量品类。其中,《复古传奇》以近4万的投放素材组数成为2019年传奇品类投放力度一大产品。其他产品中,《蓝月至尊版》、《爆装传奇》、《皇城霸主》、《至尊传说》、《贪玩蓝月》9000组以上的投放量。即使是力度较低的《王者:加速超变》也有4500个投放组数,同比细分品类的投放榜首从数据上要多出几倍的分量。

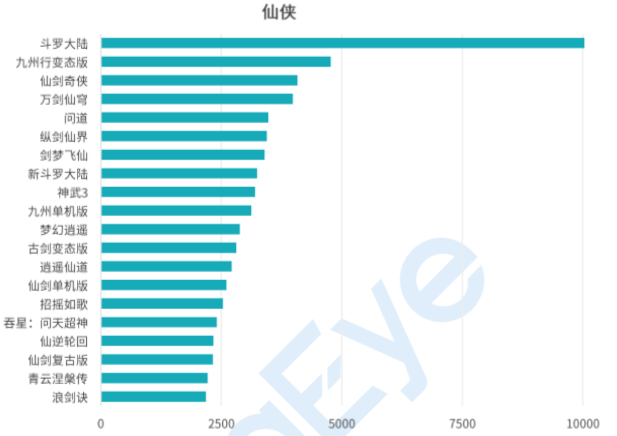

仙侠品类的买量大势相较传奇稍显“温和”,但投放力度很大的《斗罗大陆》投放同样也有近万的组数量级。

《三国志名将令》、《三国志·战略版》、《三国杀名将传》位列三国品类投放力度的前三甲。另一方面,游戏陀螺了解到,由于相关部门的限制,加大了三国题材产品的过审力度。因此,三国题材的买量价格在2019年急剧攀升,年初单个用户80元的价格,到了年中就达到了单用户的价格已然升至200元。

武侠品类中,《天龙八部荣耀版》于2019年下半年开始发力,并以万组的投放量成为2019年投放力度很大的产品。二次元品类中,《闪烁之光》可谓“一家独大”,15000组的投放力度,高出第二名《银魂之刃》两倍的投放份额。

从玩法划分的角度来看,多数玩法品类较多的产品与其他产品的投放力度呈两极分化趋势。

在买量竞争较为激烈的MMO板块,《复古传奇》以近4万份的投放组数远远领先竞品。

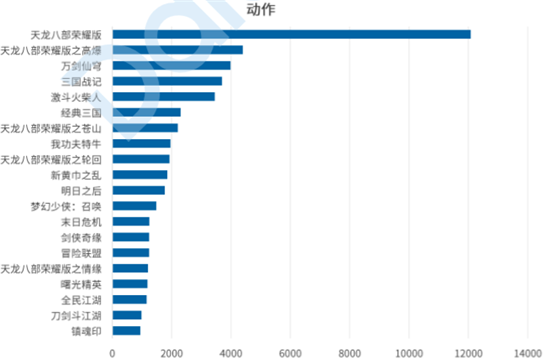

动作玩法中,《天龙八部荣耀版》以高出第二名三倍的投放份量牢牢占据榜首位置。

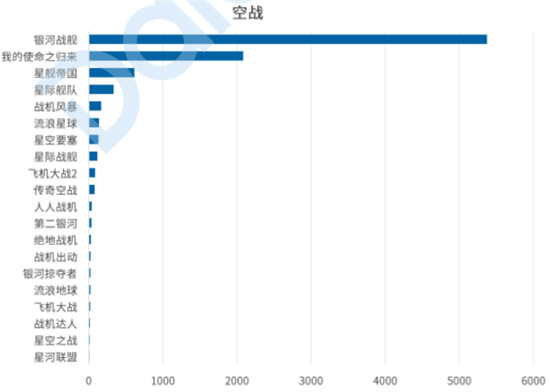

空战玩法中,几乎只有《银河战舰》、《我的使命之归来》在进行买量投放。

竞速玩法中,《全民漂移》的买量数组同比Top20产品的《越野飞车》近万倍的差距。

渠道方面,《2019移动游戏全年买量白皮书》将投放渠道热度分为三个类别。

一类中有国内较大的两大用户聚集平台——字节跳动及腾讯,庞大的流量池使得两者成为游戏行业独一档的渠道平台。

二类则有百度推广、阿里汇川、快手、有道智选及爱奇艺,百度、阿里为游戏厂商常见的两大投放渠道,有道智选则是网易旗下的广告平台,平台流量资源主要有网易有道词典、有道云笔记、网易邮箱大师等等。快手则在近两年快速聚拢用户,成为游戏厂商买量“新宠”。

三类渠道的趣头条以及虎扑,也代表了未来的买量趋势:

下沉渠道——在买量市场竞争激烈的情景下,四五线用户成为近年来游戏厂商主要的目标人群,趣头条属于“资讯类的拼多多”,以触碰四五线城市用户为目标,据趣头条财报显示,2019年第三季度趣头条日活用户数为 4210 万。

目前,游戏市场进入存量时代,随着一二线城市用户成熟度的提高,用户对于游戏素材的要求也在提升。而据相关数据显示,目前游戏下沉市场体量维持在5亿左右量级,整体占比超过六成。

值得注意的是,这批用户对游戏的硬件品质要求低、没有固定的游戏偏好、对游戏的理解浅显、具备显著的碎片化特征,无疑是休闲手游的主体受众。

垂直渠道——今年,《消灭病毒》、《全民漂移》以大量投放买量素材成为游戏行业新星般的存在。游戏陀螺了解到,两款产品的买量渠道除了字节跳动及腾讯渠道之外,虎扑、懂球帝、懂车帝等垂直渠道是其重点投放方向。

这三个渠道有着共同的两大属性:其一,均是篮球、足球、汽车等垂直领域中头部平台,聚集超过5000万的用户量;其二,用户以男性用户居多,占据整体用户量的90%以上的份额,且以中年用户居多,31-39岁之间的用户占比过半,拥有较强的付费能力。另一方面,这三大渠道此之前,未被完全挖掘,属于流量新池。

高度集中的高质量用户,以及买量价格相较平滑,使得懂球帝、虎扑、懂车帝等垂直渠道成为2019年买量新方向。

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息