2021年被称为后疫情时代,这一年里游戏行业发生了很多大事情。作为长期服务于手游行业的营销数据分析工具,广大大在年初之际发布《2021全球移动游戏白皮书》,希望为各位带来一些有价值的数据与观点。本次白皮书的数据覆盖了全球70个国家/地区,国内外累计70+移动营销渠道,累计移动营销素材超10亿,及App Store & Google Play两大全球热门商店的下载、收入信息。

01.2021年移动游戏营销观察

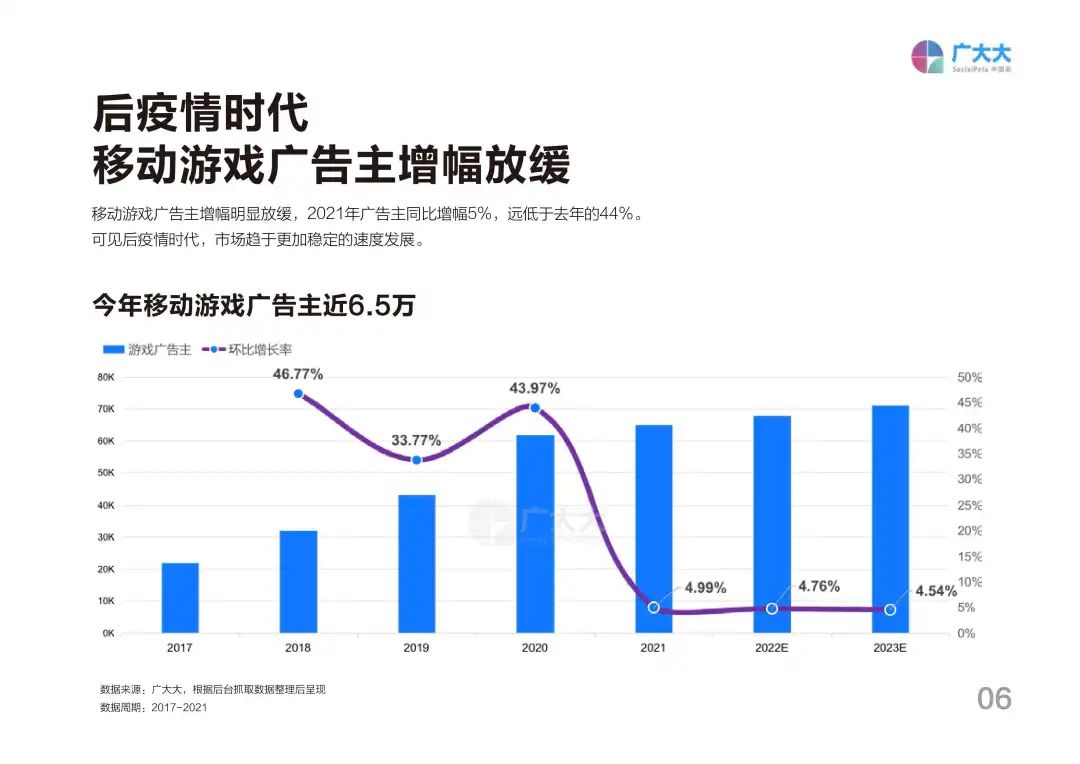

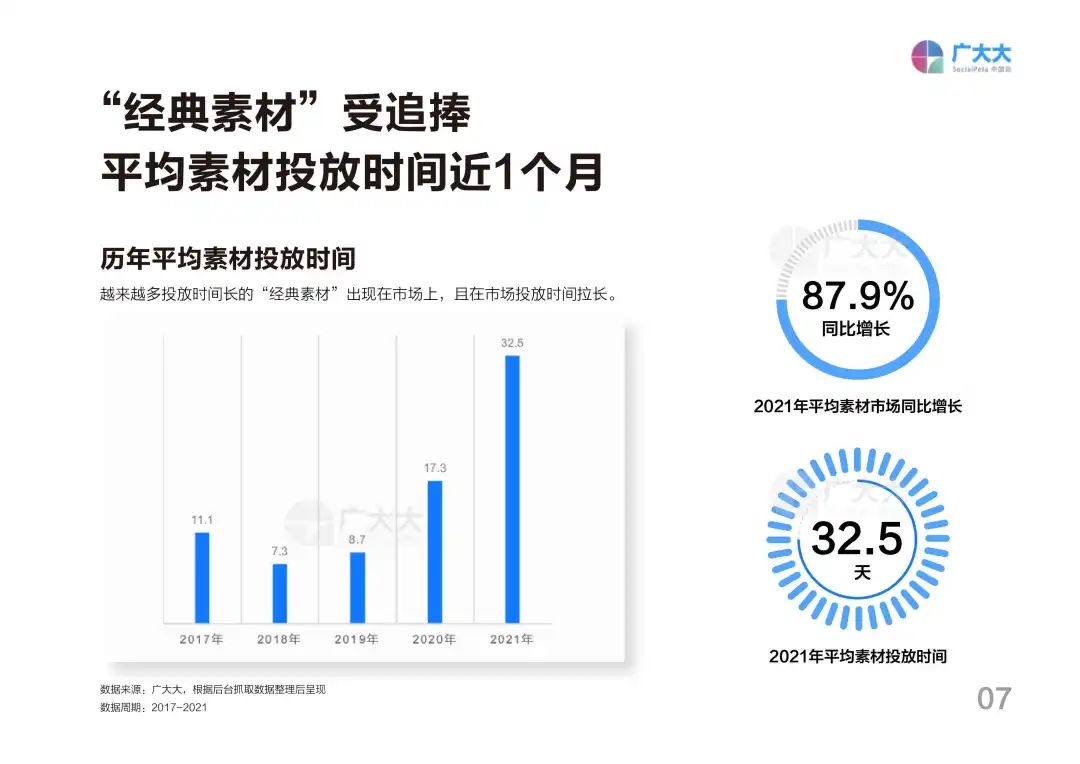

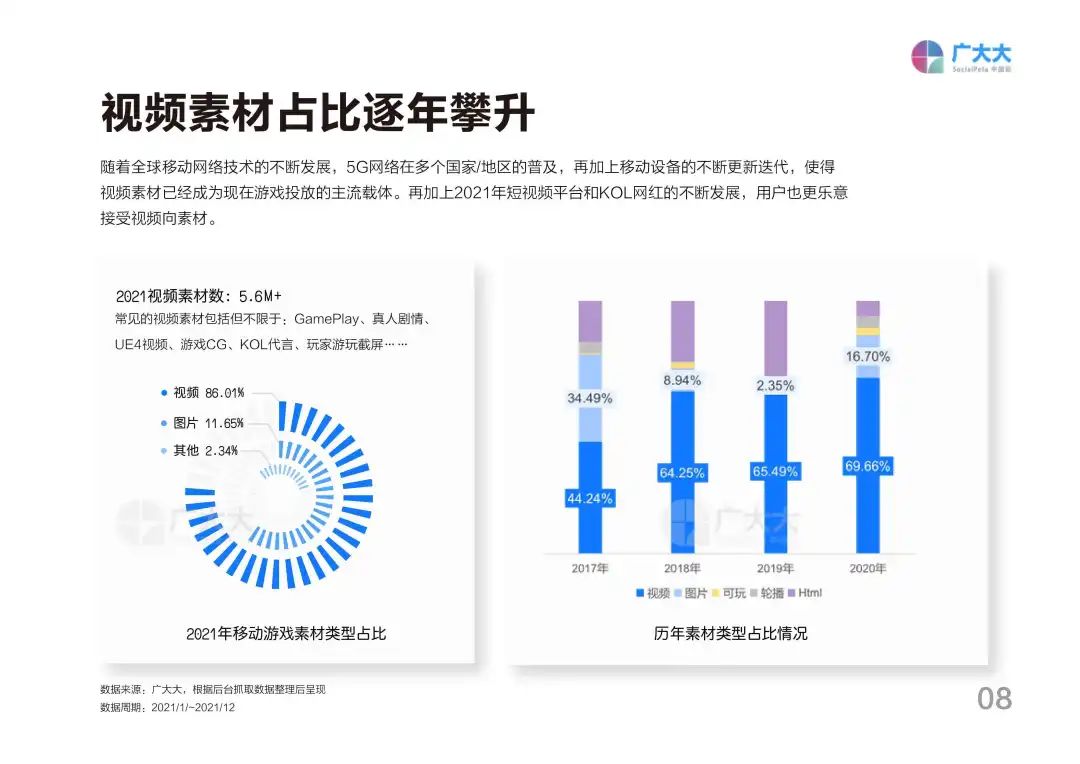

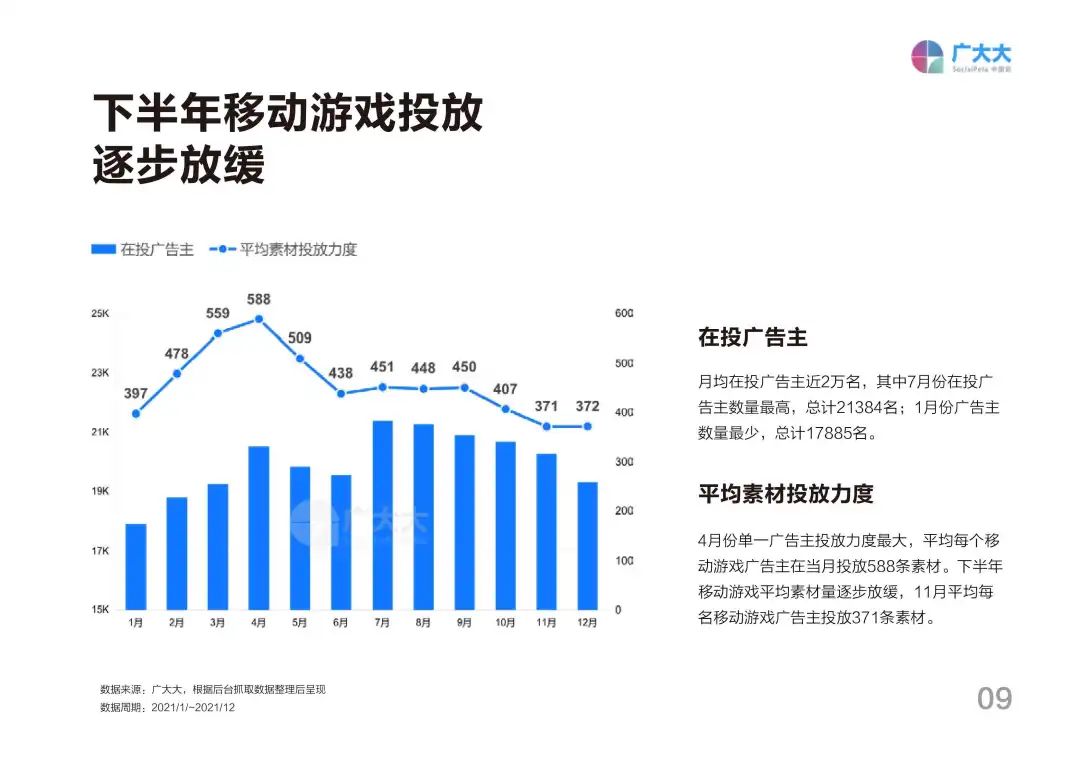

后疫情时代移动游戏广告主增幅明显放缓,单看2021年整体的投放情况,下半年广告主数量和平均投放力度也是明显的下降趋势。平均每条素材投放时间为32.5天,移动游戏在营销上愈发成熟。视频素材成为越来多游戏广告主的首选素材类型。

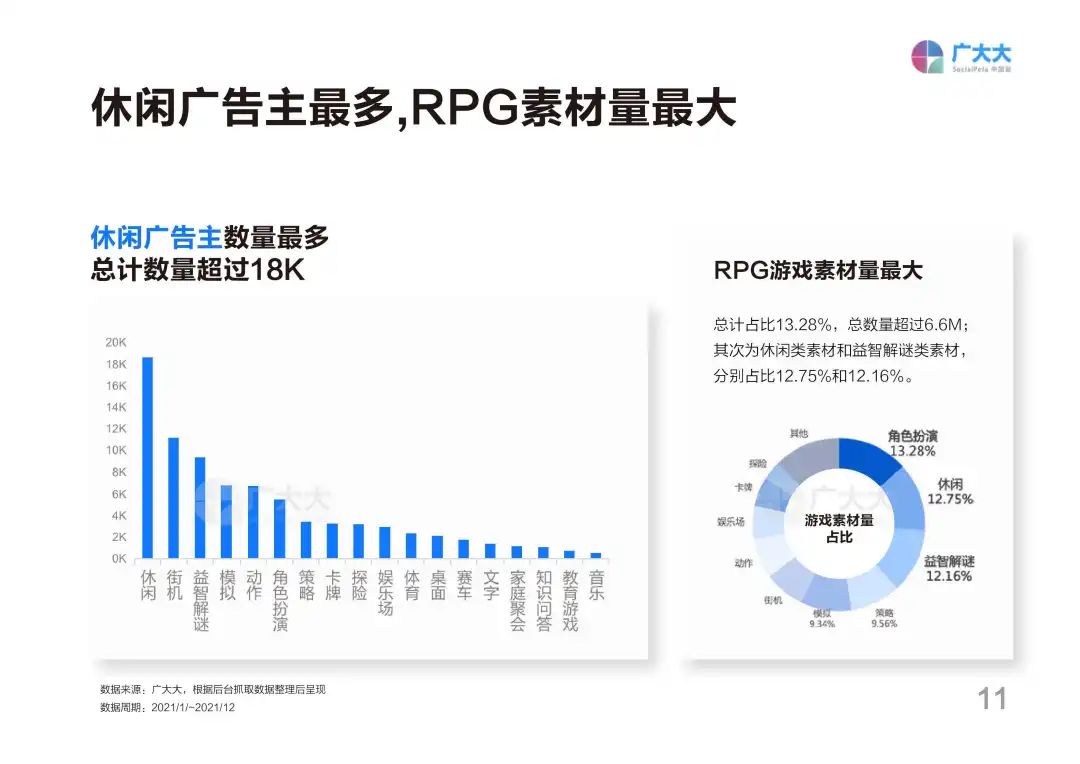

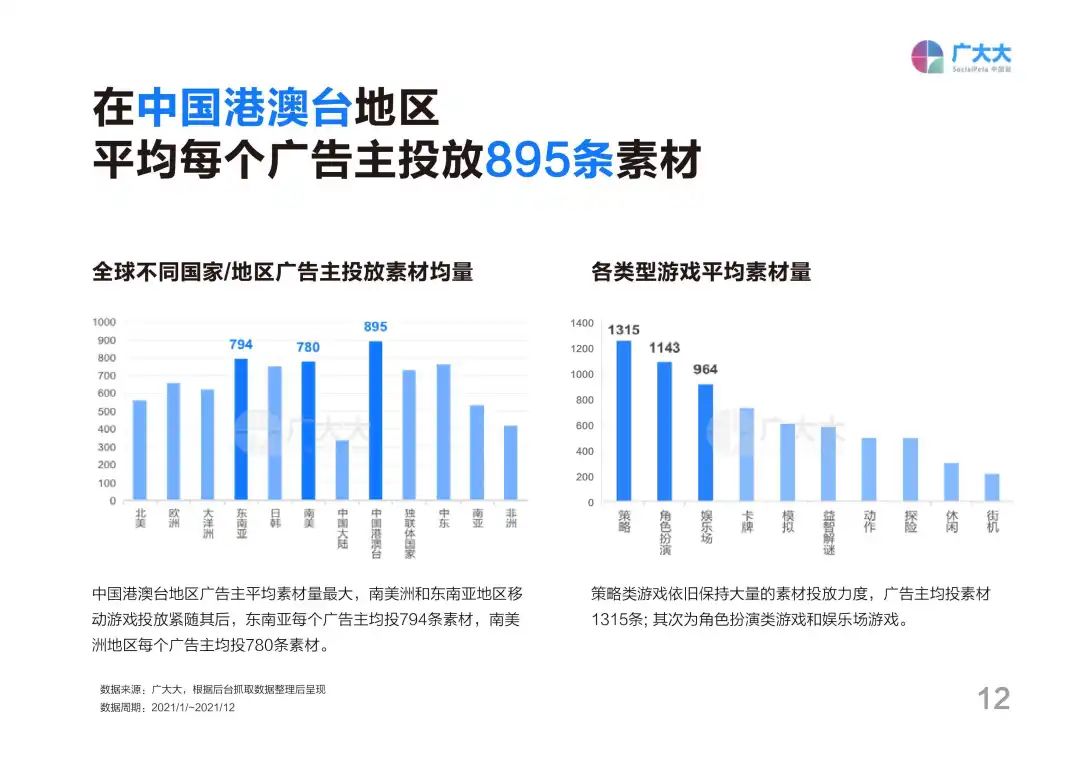

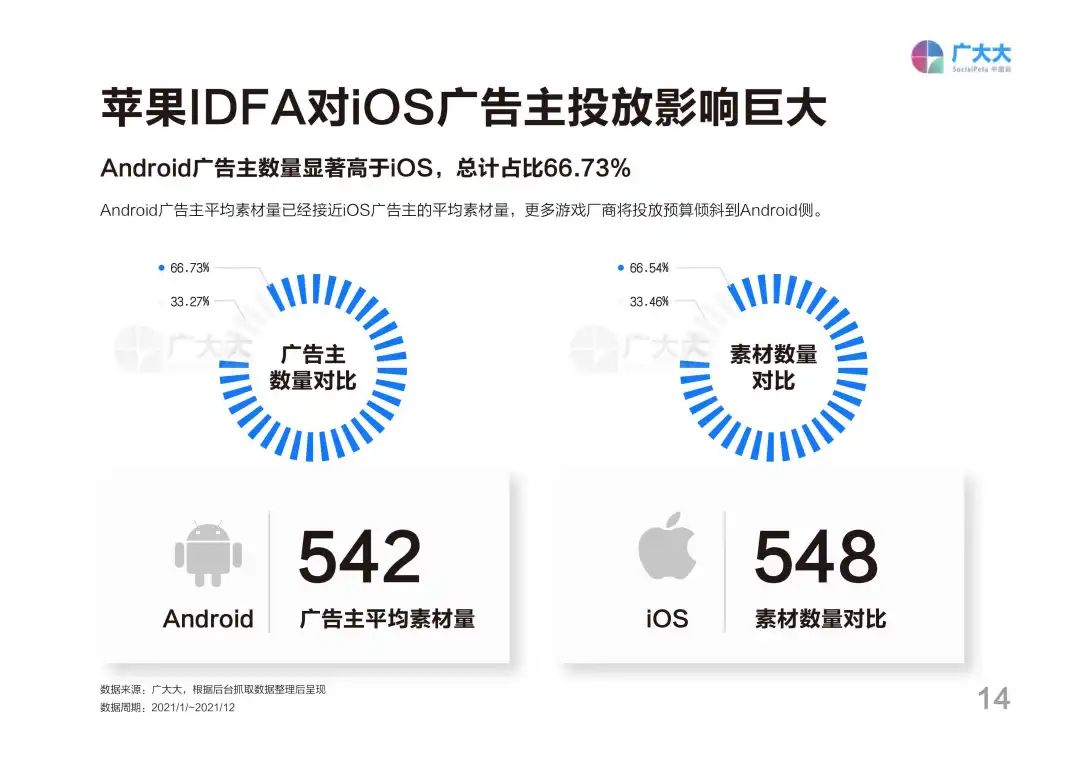

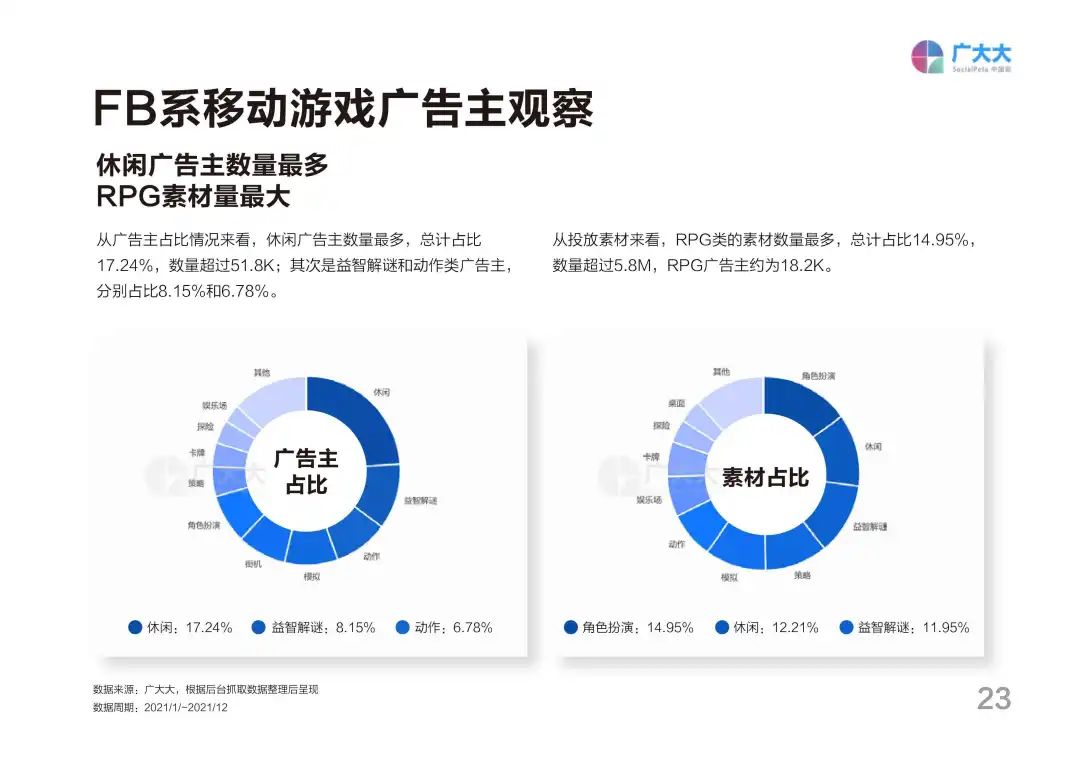

多地区游戏广告主数量保持增长,其中北美地区移动游戏数量超过4.1万。休闲广告主最多,角色扮演游戏的总素材量最大,从投放力度上看中国港澳台地区和策略类游戏平均素材量最大。苹果IDFA对iOS广告主投放影响巨大,Android广告主平均素材量已经接近iOS广告主,更多游戏厂商将投放倾斜到Android侧。

投放的头部产品中,中国出海厂商占据近七成。而在营收方面,中国移动游戏产品如《Genshin Impact(原神)》、《PUBG Mobile(和平精英)》、《王者荣耀》等也表现十分亮眼。

02.全球热门渠道投放观察

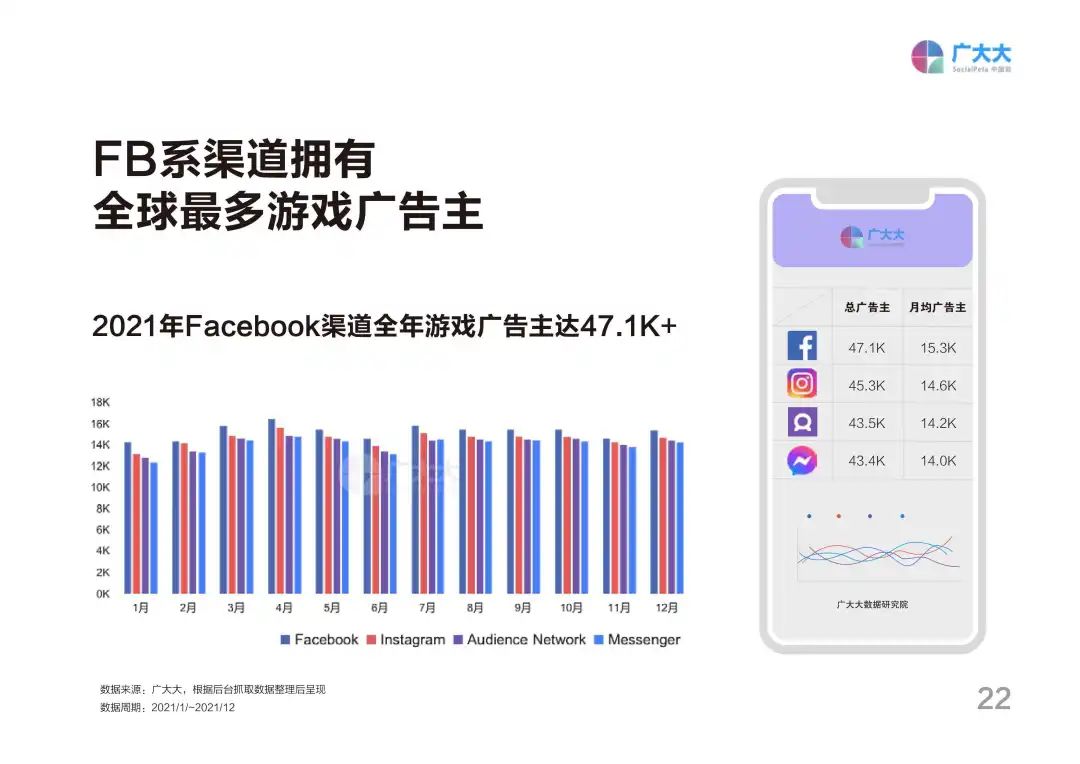

白皮书盘点了FB系(Facebook、Instagram、Audience Network和Messenger)、Google系(Admob和YouTube)和Vungle平台的详尽投放数据。

FB系渠道拥有全球最多游戏广告主,总计游戏广告主数量超过47K,其中休闲广告主数量最多,RPG素材量最大。

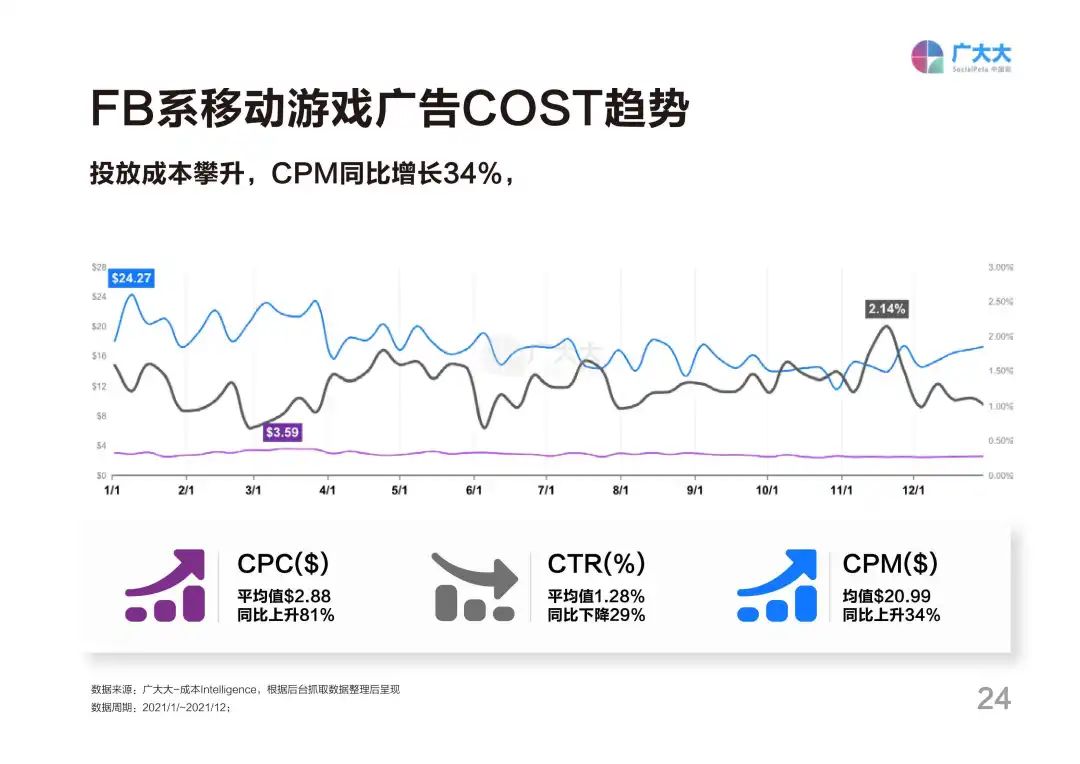

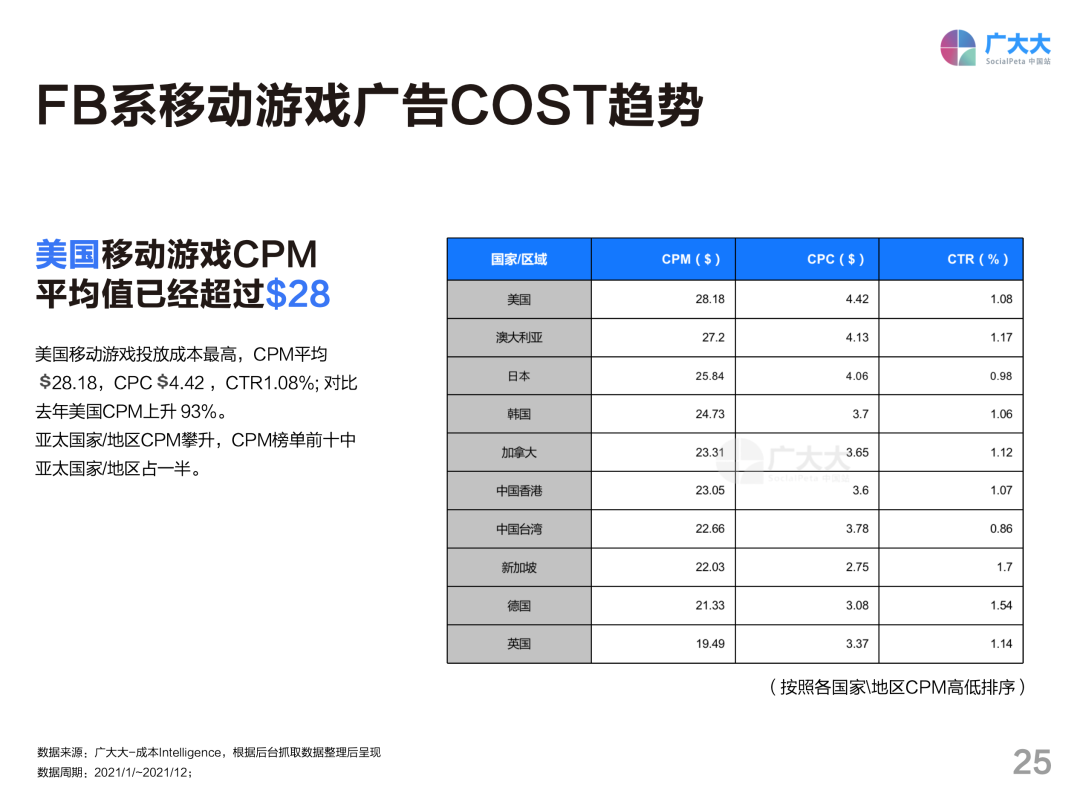

今年FB系投放成本飙升,CPM平均值$20.99,同比增长34%,其中以美国CPM最最高,平均值已经超过$28。

03.全球热门国家/地区观察

白皮书中重点盘点了中国大陆地区&港澳台地区、美国、日本、韩国、东南亚地区、中东地区和独联体国家整体的移动游戏营销情况。

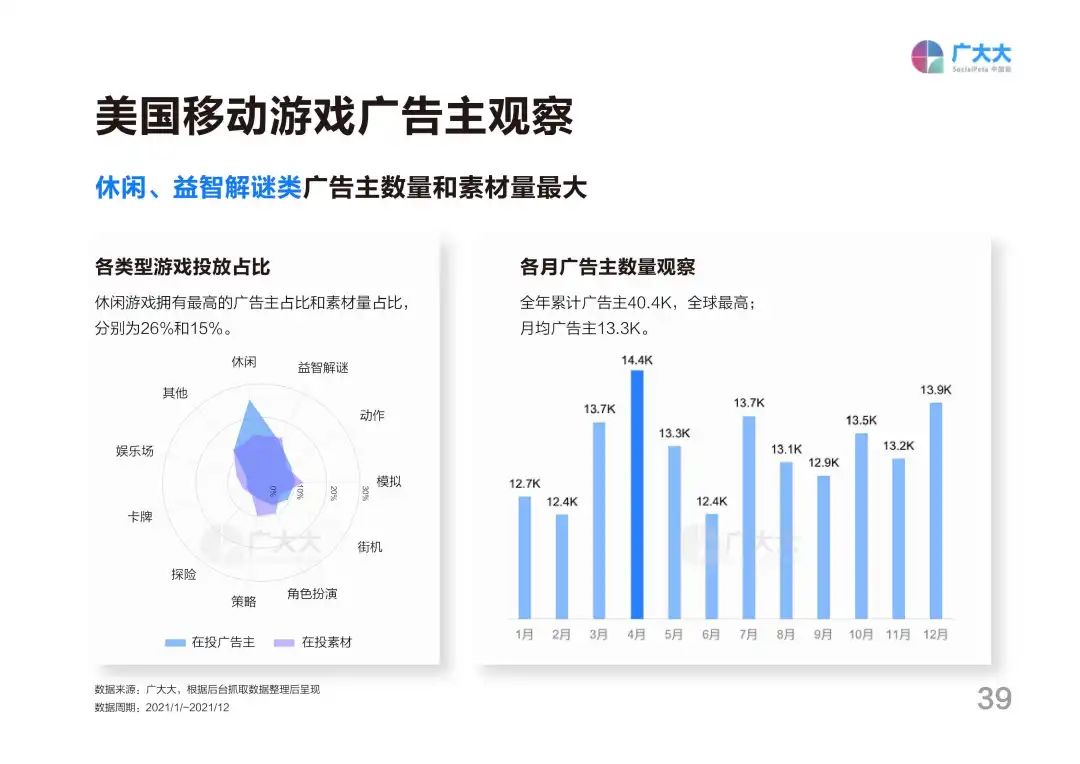

以美国为例,该国家休闲、益智解谜类广告主数量和素材量最大。全年累计广告主40.4K,全球最高,月均广告主13.3K。

头部投放产品以娱乐场和休闲游戏为主。下载收入上,《Roblox》、《Among Us》、《Coin Master》都是该国家表现极为突出的产品。

04.全球移动游戏素材趋势

以中国出海最为擅长的SLG产品为例,我们发现重度SLG产品素材开始尝试轻度化。

SLG产品因为其长周期运营的性质,使得持续性的买量对于游戏极为重要,但是随着重度游戏买量成本的节节攀升,现在买量的成本已经同游戏盈利逐渐拉进。

在这个大背景下,很多SLG厂商开始逐渐尝试在素材中加入休闲、益智等整体相对轻度的素材元素,来获取休闲用户的量。

虽然休闲用户总体留存率不高,但相对便宜的成本和更大的用户体量也让很多厂商愿意做此类尝试。

关于报告的更多详细信息,欢迎点击阅读原文,下载完整版白皮书查看

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息

110777025(手游交流群)

108587679(求职招聘群)

228523944(手游运营群)

128609517(手游发行群)