2021年游戏行业投融资来得比以往更猛烈一些。

原因在于:一来,游戏精品化与版号数量控制效应叠加,企业需要更多的精品来获取市场更大的话语权。其中,最快最便捷的方式除了自产,就是投资、并购;二来,游戏行业新概念新业态蓬勃发展,为卡位新赛道,企业不断在元宇宙、云游戏、AI、XR等领域做战略部署。

这不,在今年,游戏陀螺整理的342起国内外投融资并购中,腾讯以102起领跑,B站、网易和字节跳动位居其后。

B站和网易虽然数量不及腾讯,但同比翻倍,字节跳动则以收购为主,单笔交易金额偏高。

在这些巨头的聚拢下,优质的创业公司、创业者,成为了一种稀缺资源。可以预见,未来将更加稀缺。

2021年,国内220起投融资,发生在种子轮、天使轮、A轮投融资数量仅有24起,占比近一成,其中过半成立不到三年。有的团队创建之初就已有大厂扶持,有的则成立不足2个月便拿到融资。

这些都只是2021年游戏资本市场动态的小拼图。为了还原完整的2021年游戏投融资生态,我们也对行业的数据进行了梳理。

01.游戏行业投融资概况:数量同比翻倍,二次元、SLG仍是热门赛道

根据市场公开信息,我们整理了342起游戏行业已确认的资本,包括投融资、收购、增持等,其中海外122起,国内220起。就国内而言,今年的游戏投融资数量较去年同期(108起)翻了一倍有余。其中游戏研发类获投占比超七成。

从投资频率上看,上半年游戏企业的投资比下半年更疯狂,342起投资中,上半年就有181起。如果单看国内的话,下半年的投融资有明显下降的情况,原因或与国内游戏市场政策走向以及版号暂缓有关。

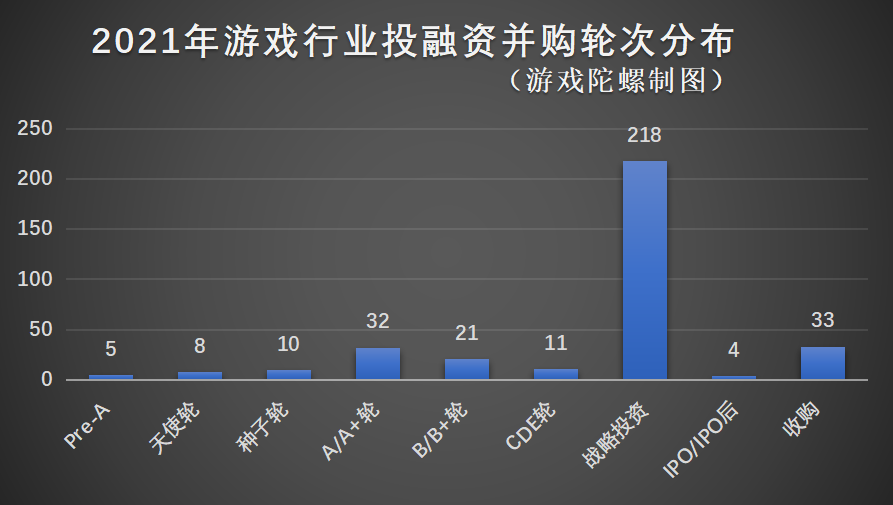

投资轮次上,2021年游戏行业投融资主要集中在中后期的战略投资,占总投融资数的63.7%,且获投公司普遍年龄在2-4年之间,融资轮次少。部分公司生存经营资金依赖于融资,抗风险能力较弱,除非有优质作品支撑,否则淘汰率高。

发生在天使轮、种子轮、A/A+轮的投融资有54起,国内占比55%,数量较去年有所增加。总的来说,资方还是热衷于挖掘初创游戏团队,不过市场上能够被聚拢的优质游戏团队已越发稀少,有强背书的初创团队才是资本青睐的稀缺资源。

收购并购呈现出较高的活跃度,今年有33起收购,占比近一成。其中,微软收购《上古卷轴》研发商ZeniMax Media;腾讯并购《流放者柯南》开发商Funcom;字节跳动收购沐瞳科技;中手游收购北京软星;巨人网络拟收购《摩尔庄园》研发商淘米集团等均在业内引起了不小的讨论。

投资额上,342起投融资中已知投资金额的有156起,其中,有九成投资额在千万级以上,单笔金额过亿元的占比51.9%。

就国内而言,67起投融资中有30起投资额过亿,按照过往的投资情况来看,单笔投资金额有逐渐走高的趋势。

目前,单笔投资最“豪横”的当属字节跳动。其凭借传闻中收购沐潼科技的40亿美元(约合人民币254.79亿元)与收购小鸟看看的90亿元在前五中占据两个席位,典型的投资量少但额度高。

其次是微软、Netmarble和EA。需要注意的是韩国游戏公司Netmarble大股东是腾讯。

今年砸钱的主力军还是一、二线游戏公司,VC并未入场。企业持股比例也与以往区别不大,以少量持股为主。在已知的179起投融资中,持股比例在0-20%的有105家,占比58.6%。

大部分的游戏厂商还是希望通过少量持股来获得游戏研发和发行合作机会,取得优先选择权。因此,在投资标的选择上,资方看中的除了创业团队本身强劲的实力外,还看团队专注的赛道。

早前,游戏陀螺曾与某大厂投资人聊天,他说,“创业是一个考验综合能力的赛场,专项很强仅仅是地基而已。优质的创业团队需要具备:一、好的团队背景;二、有融资能力;三、踩对了品类。”

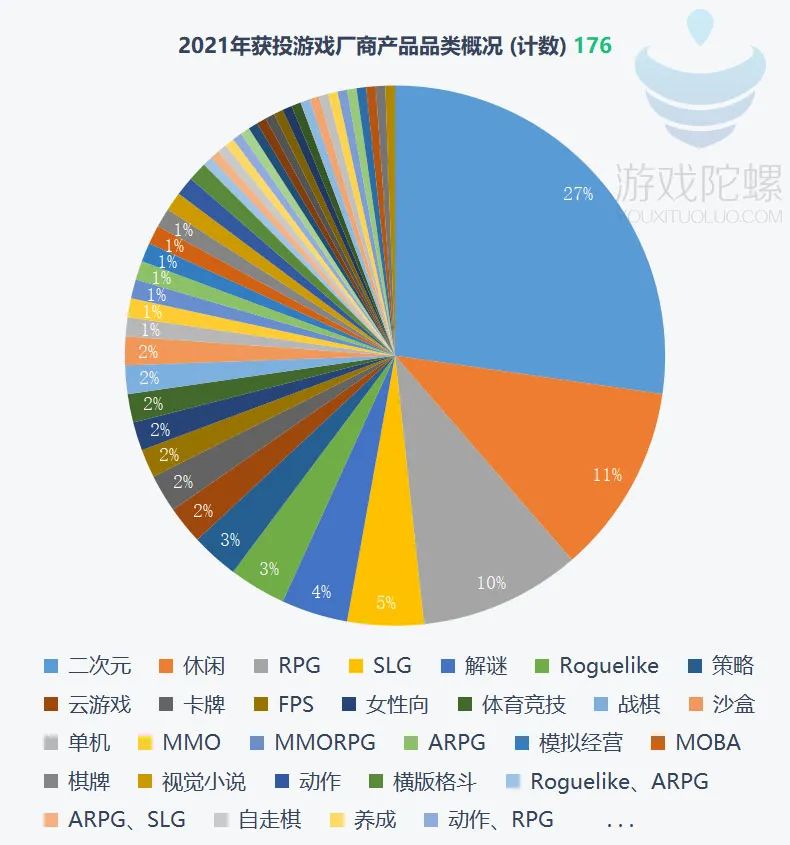

那么,哪一个品类是当前资方最热衷投资的呢?从数据上看,除了常规的RPG、休闲类型外,二次元、SLG、解谜、Roguelike都资本关注度比较高的品类。

在已知国内的176起投融资中,二次元类型的就有48起,占比27%;SLG类型的有10起。二次元仍然是市场大热的品类,并且腾讯在这一品类上也聚拢了不少游戏团队包括散爆网络、破晓互动、百奥家庭互动等。

当然,腾讯之外,还有不少游戏企业通过投资二次元游戏团队进入这一赛道。如字节跳动投资盖姆艾尔;巨人网络投资冒险者酒馆;B站和网易投资心光流美等。可以预想,未来,二次元赛道“神仙打架”情况并不遥远。

02.大厂投资概况分析之①:腾讯,以超百起投资领跑,平均3天一投

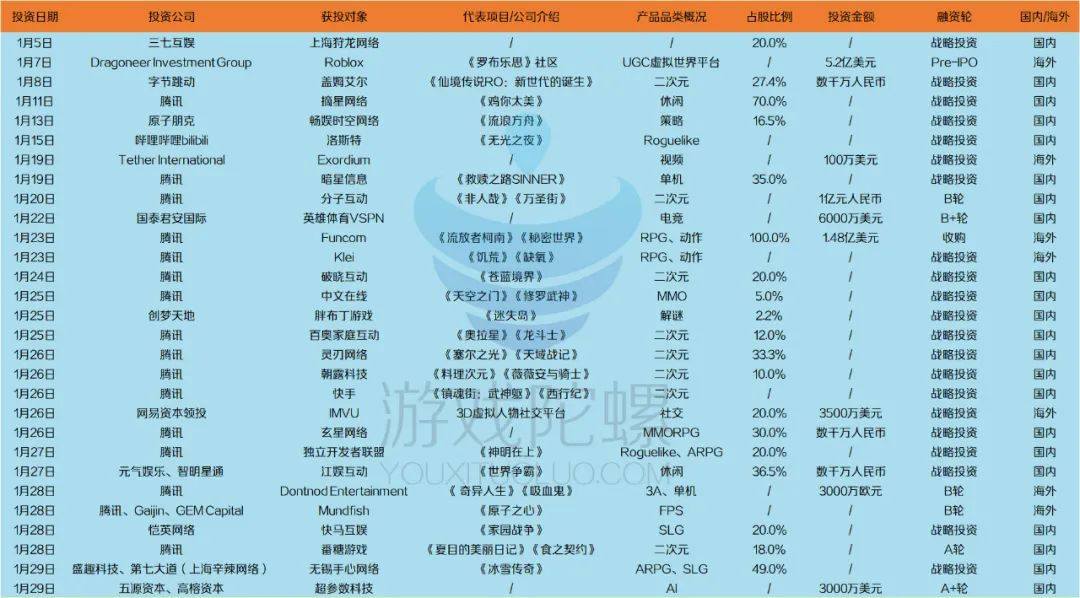

今年,游戏从业者已经不惊讶于腾讯在投融资上的大比分领跑,因为其被爆的投资消息实在太多了。是的,在游戏陀螺整理的342起投融资中,腾讯占了三成,超过了B站、网易和字节跳动投资的总和。

就连数据机构Niko partners分析师Daniel Ahmad都曾在推特上感慨道,“仅2021一年,腾讯就收购和投资超过100家游戏公司,相当于每3天一家,从全球范围来看,从未听说过哪家企业一年能投资过百游戏厂商,腾讯可谓创造了全球记录。”

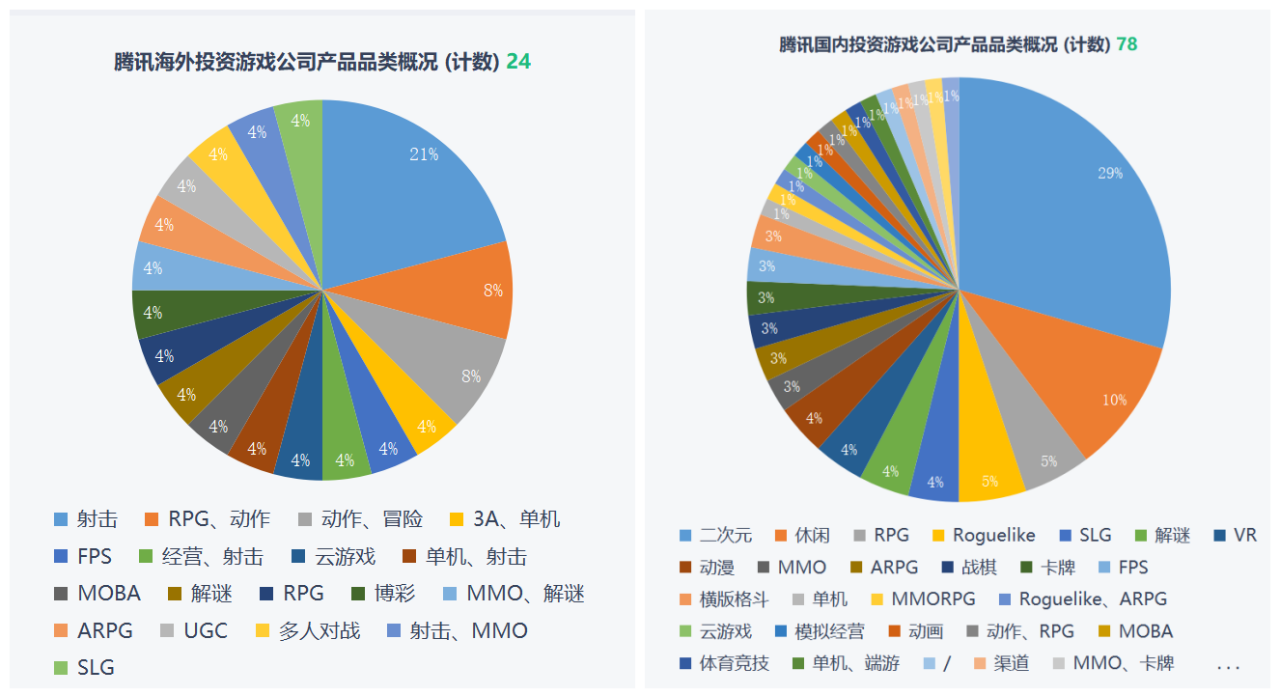

据公开信息整理的数据,腾讯投资102起,数量较去年(31起)翻了三倍有余。其中,海外24起,国内78起,基本三七分。且上半年投资频率比下半年高,上半年共有64起投资,占比62.7%。

在腾讯的投资版图中,海外颇为知名的案例有《饥荒》开发商Klei Entertainment、《 奇异人生》游戏开发商Dontnod Entertainment、《麻布仔大冒险》开发商母公司Sumo Group等。其中,Sumo Group的收购价格达到9.19亿英镑(约合人民币79亿元),这也是迄今为止腾讯在英国的最大一笔投资。

国内投资较为典型的有《黑神话:悟空》研发商游戏科学、《少女前线》开发商散爆网络、《影之刃》开发商灵游坊、《边境》研发商柳叶刀、《迷失岛》研发商胖布丁游戏等。

需要注意的是,今年腾讯在国内的投资风格并未有太大的变化。其仍一方面以小金额、广撒网、全覆盖的方式聚拢游戏团队,用少量股权(5%-20%左右)来获得产品合作权;另一方面,又重金入股商业模式成熟变现能力强的上市公司,如掌趣科技、世纪华通、中文在线等实现资源协同。

此外,从国内外投资情况来看,腾讯在海外投资的游戏团队,大多成立时间久,团队人数多,拥有成熟的商业模式和作品,偏FPS及动作竞技类型。海外24起投资,FPS、射击类占比过半。

国内则更侧重中小创业团队,大部分获投企业成立不足3年,但在细分领域已积累一定的经验,尤其是二次元领域。

在游戏陀螺看来,今年腾讯的“焦虑”比以往更重,投资频率也高。不过,目前市场上能够被聚拢的成熟的优质游戏团队稀少,加之初创团队非常抢手。接下来,腾讯除持续关注创业团队早期投资外,或将对游戏新概念和新业态做防守型投资,如元宇宙、AI、XR。

大厂投资概况分析之②:B站、网易、字节跳动,投资节奏加快,数量同比翻倍

B站这两年的投资节奏一直都比较快,原因在于一方面,其后期推出的新产品难以接档早期经典游戏,产品压力大;另一方面,有太多一、二线游戏厂商押注二次元细分品类,生存空间被压缩。

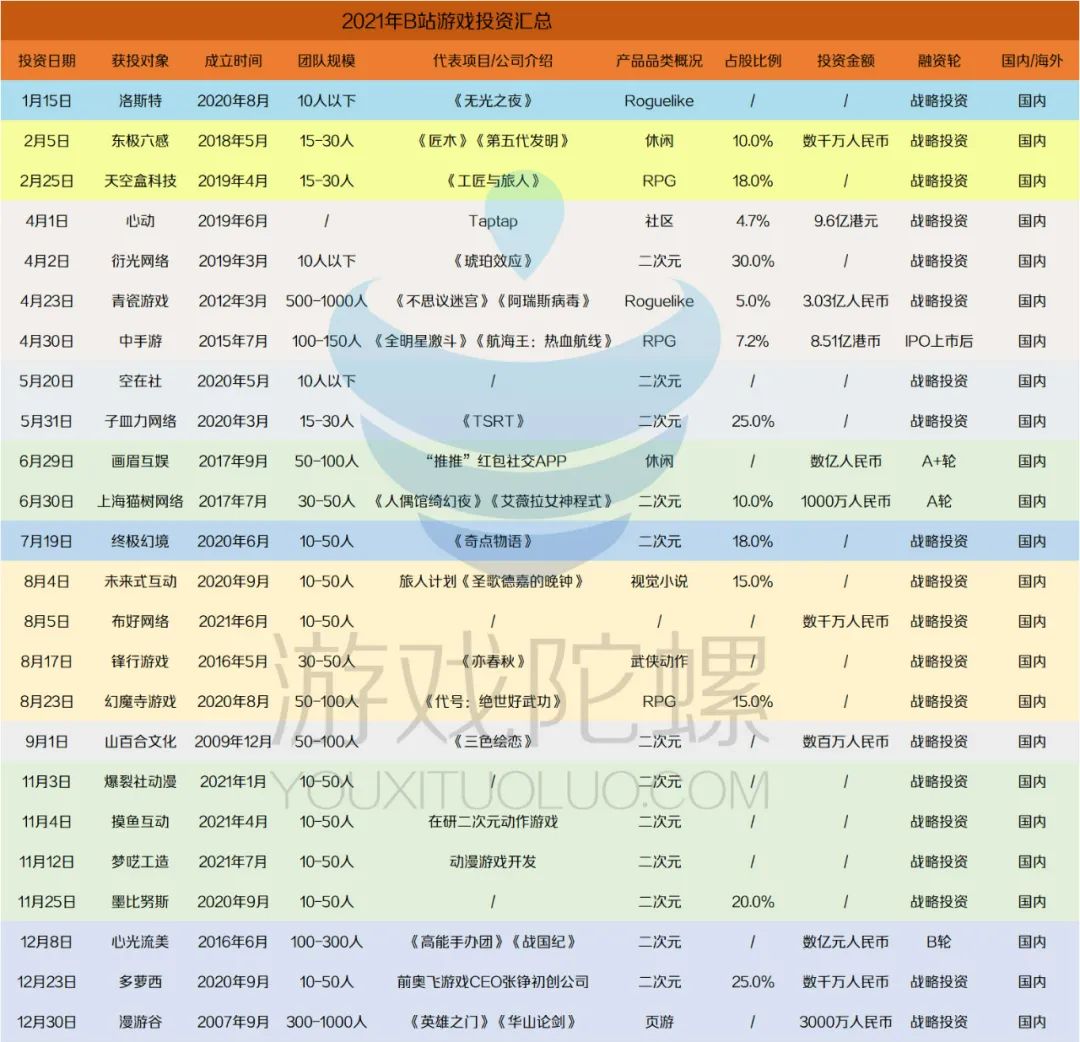

因此,需要更多新鲜血液的输入,这点在投资上可以明显看到。在今年,B站投资24起,数量较去年同期(9起)翻了一倍有余。并且投资风格及所投标的公司的品类也有所变化。

去年B站更多投资聚焦于二次元生态,9起投资6起与二次元相关。今年在加注二次元的同时,投资标的公司的游戏品类更加多元,涵盖了二次元、Roguelike、RPG、休闲等。典型案例有《无光之夜》研发商洛斯特、《工匠与旅人》研发商天空盒科技等。

此外,B站也投资商业模式成熟的游戏公司,并且单笔投资金额大多过亿。如购入上市游戏公司心动、中手游、青瓷数码的股权。这在一定程度上有助于其强化游戏发行、获得优质IP协同。

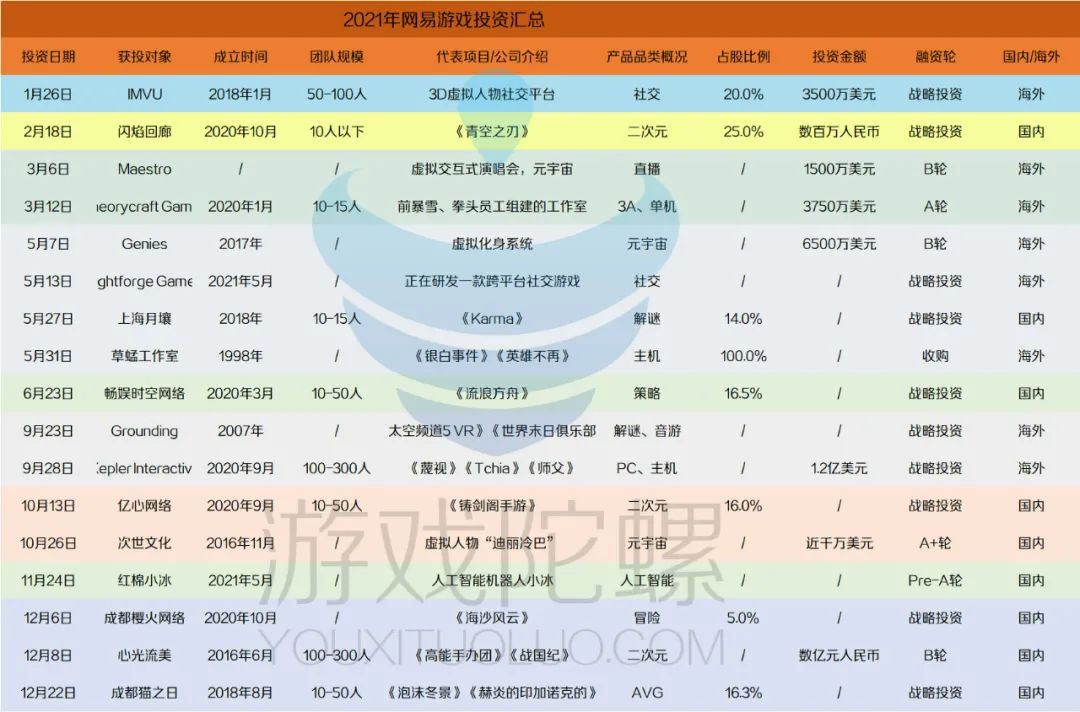

与B站的投资策略有所不同,网易投资侧重点偏向于PC、创新科技及元宇宙。过去两年,网易其实很少有投资,去年仅投了3起。而今年的投资则变得有些频繁,据数据统计,网易今年有17起投资,投资量同比翻了5倍。

投资对象既有PC主机游戏如《师父》研发商Kepler Interactive、《银白事件》游戏开发商草蜢工作室、《黑暗世界:因与果》研发商上海月壤;也有VR软硬件研发如虚拟社交直播平台Maestro、《太空频道5 VR》游戏研发商Grounding;还有元宇宙,如研究虚拟化身系统的Genies、主攻人工智能机器人的红棉小冰等。

当然,在手游领域,网易也相继投资了亿心网络、心光流美、成都猫之日、成都樱火网络,其中亿心网络正在研发一款国风卡牌模拟经营手游《铸剑阁》;心光流美则是二次元游戏《高能手办团》的研发商。

在游戏陀螺看来,网易的投资大多以辅助游戏发展为主,关注点颇为前沿。3A、虚拟技术、AI、XR乃至元宇宙都是其未来布局的重点。可以预见,未来,网易的投资偏好还是在创新科技领域。

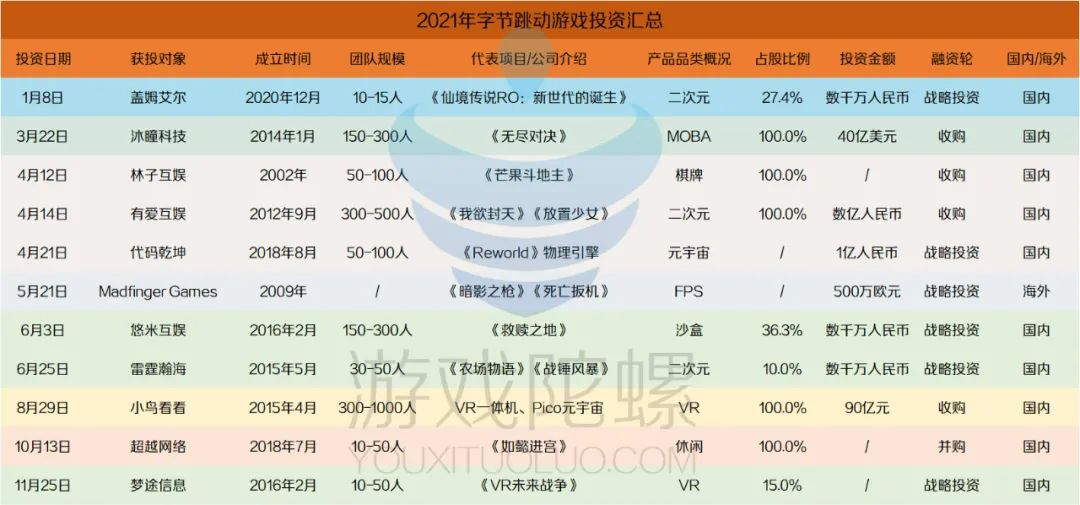

字节跳动,游戏界“土豪”代表之一。这点,从上文单笔投资榜单前五字节占了两个席位可见。

今年,字节跳动共投资了11起,投资金额在数千万到数十亿不等。除了上文提到的沐潼科技、小鸟看看收购案外。今年其还拿下了棋牌游戏厂商林子互娱、《红警OL》研发商有爱互娱以及休闲游戏《如懿进宫》研发商超越网络。

投资风格上,字节跳动与腾讯截然不同,字节跳动更多的是以收购并购以及掌握大比例股权为主。其投资思路或在于,一方面迅速弥补了自研能力的短板,另一方面间接拿到了在该游戏品类的一部分话语权。整体投资也绕游戏来布局,但还未有定格。

上述游戏厂商外,今年IGG(9起)、中手游(7起)、恺英网络(5起)、三七互娱(4起)、灵犀互娱(3起)等均有相关游戏投资。其中,中手游曾向外宣布与投资的公司合作开发游戏,如与班图网络联合研发一款战棋玩法手游;与新芮互娱联合打造一款基于阅文旗下热门小说《修真聊天群》IP 改编的同名卡牌 RPG 手游等。

整体来说,游戏行业目前的发展态势稳定,商业模式也颇为成熟,厂商大部分的精力在于守住阵地的同时,以尽量多的投资拿下细分的话语权及新兴领域的入场卷。

03.一些观察与预见:同一公司获多家投资渐成趋势;元宇宙、XR投资风不止

优秀创业者、创业公司稀缺,强背书团队有较大议价权

优秀的创业公司、创业者,本身就是一种稀缺资源。2022年,这种稀缺程度还在进一步加强。虽然这部分游戏团队或许会因为“哄抢”而存在估值泡沫,但供不应求情况下,优质项目还是有更强的议价权。

今年,手持大厂资源或者短期拿到大额投资的初创团队并不少,其共性大多是知名大厂制作人或管理层离职创业。如灵犀互娱投资的泰乐坊,其董事长叶志飞在游戏行业耕耘11年,曾带领傲世堂团队研发了《攻城掠地》《名将传说》等知名页游,有过月流水破亿的S产品研发运营经验。

腾讯投资的深蓝互动、成都蛇夫座科技,前者是《食物语》制作人周剑新创的公司;后者有数字天空《Project DT》制作人付坤坐阵。网易投资的Theorycraft Games,团队成员均来自V社、暴雪、Bungie、拳头,正在准备制作一款多平台、社区驱动的PVP游戏。电魂网络投资的共感之脑,是由前龙拳风暴COO、《梦境链接》项目总制作人贾菲离职创立。

在游戏的早期投资上,一线游戏厂商依然保持较高的敏锐度,且投资越发谨慎,大部分投资标的都有很强的团队背景或者技术背书。

同一公司获多家投资渐成趋势,企业组队投资越发常见

优秀创业团队成稀缺资源,同一公司获得多家企业投资情况也屡见不鲜。在今年,包括青瓷数码、胖布丁游戏、东极六感、畅娱时空、心光流美、乐曼多科技、未来式互动在内的游戏团队都在一年内获得多家企业投资。

其中,青瓷数码除了吉比特外,还获得了腾讯、B站和阿里巴巴共3.03亿元战略投资。胖布丁游戏也先后拿到了腾讯和创梦天地的资金。而未来式互动则虏获了电魂网络和B站。

此外,由多家游戏公司组队成立的投资机构如原子朋克、诺惟合悦也为今年投资热增添了不少柴火。原子朋克成立于2020年7月,法定代表人为上海扳机企业管理有限公司,股东包含鹰角网络和悠星网络。今年其有8起投资,包括畅娱时空、闪焰回廊、幻爵科技、光楔网络等。诺惟合悦则集结吉比特、腾讯、网易、青瓷数码、鹰角网络、IGG等股东。今年投资了8起。阿哇龙游戏、ACE游戏社、吾立方都是其投资对象。

元宇宙、云游戏、AI、XR等新概念新业态将成企业战略投资主阵地

元宇宙的火爆让业内不少人感觉到不可思议。但是它确实“爆”了,而且为其站台的游戏大佬越来越多。因此,该领域的投资也很疯狂。

今年,腾讯投资了Roblox、WaveVR、Avakin Life,网易投资了虚拟社交平台IMVU,字节跳动也投资了类 Roblox 的公司代码乾坤,米哈游投资了soul、莉莉丝研发达芬奇平台。这些厂商的投资举措都被理解成为以后做战略准备。相信随着这股风潮再续,元宇宙概念投资将持续上扬。

另外,大家还可以关注下与游戏相关的领域——动画。今年,不少动画公司也被游戏企业放进投资选项里。如网易投资《扳手少年》《ZERO零》《上海故事》动漫公司幻马文化传媒;鹰角网络投资幻马文化传媒武汉两点十分以及吾立方;吾立方股东还有腾讯和米哈游,米哈游也在组建动画公司。

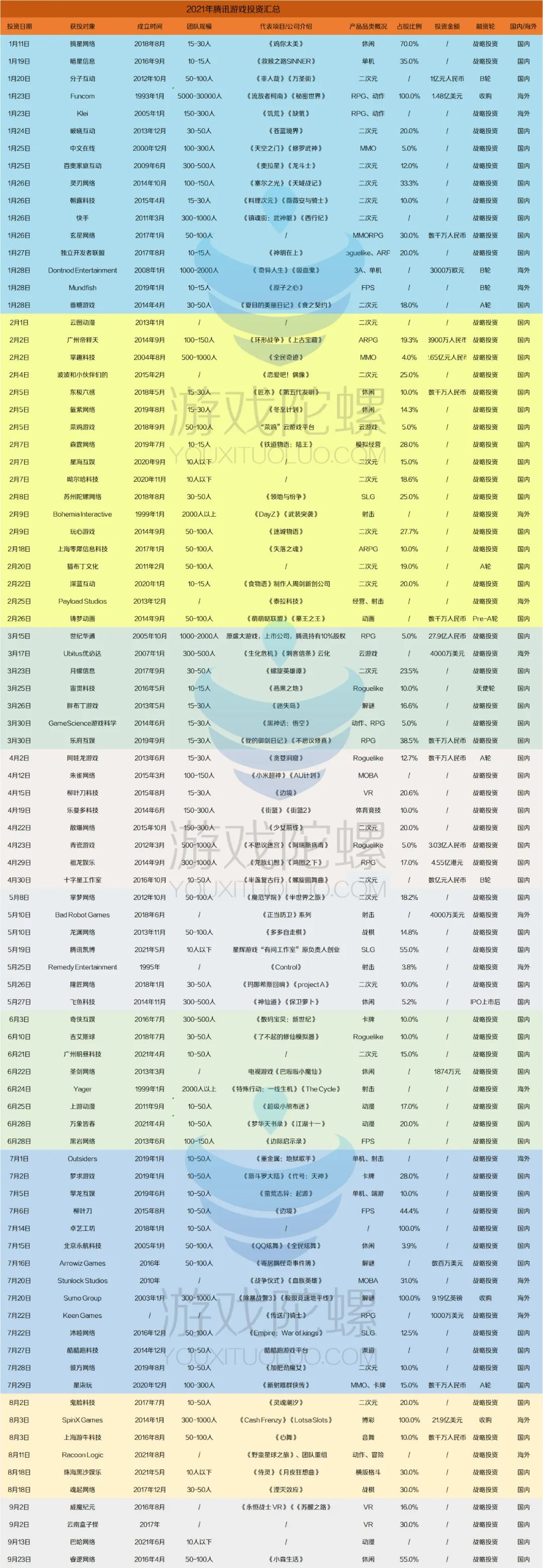

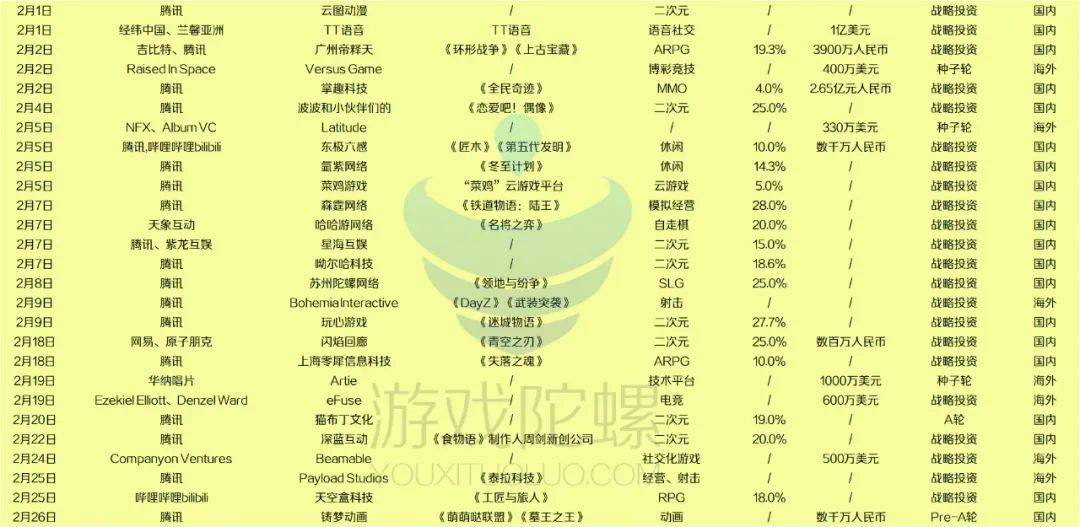

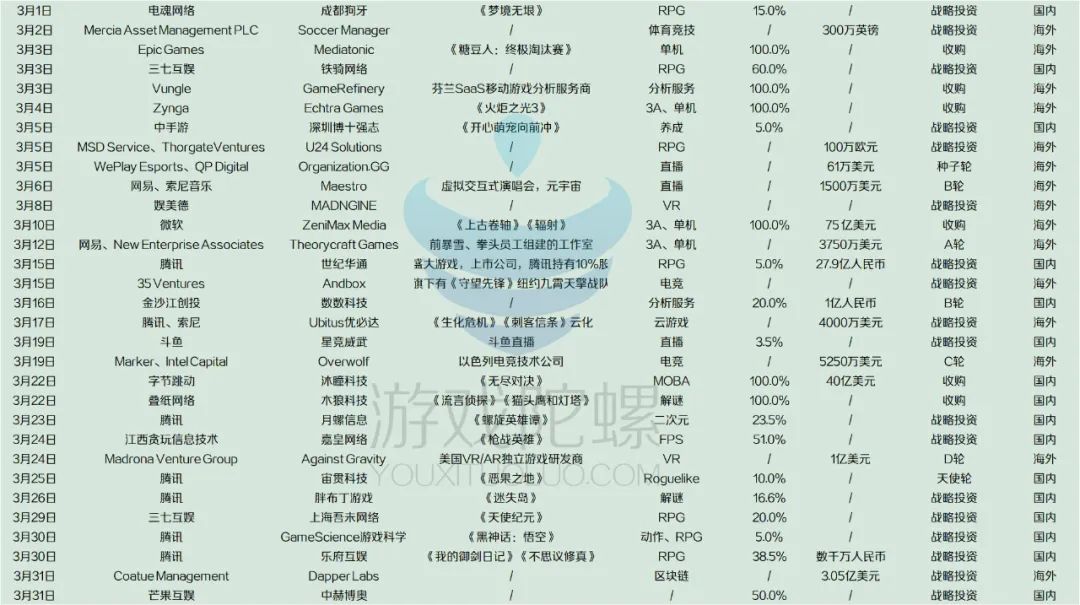

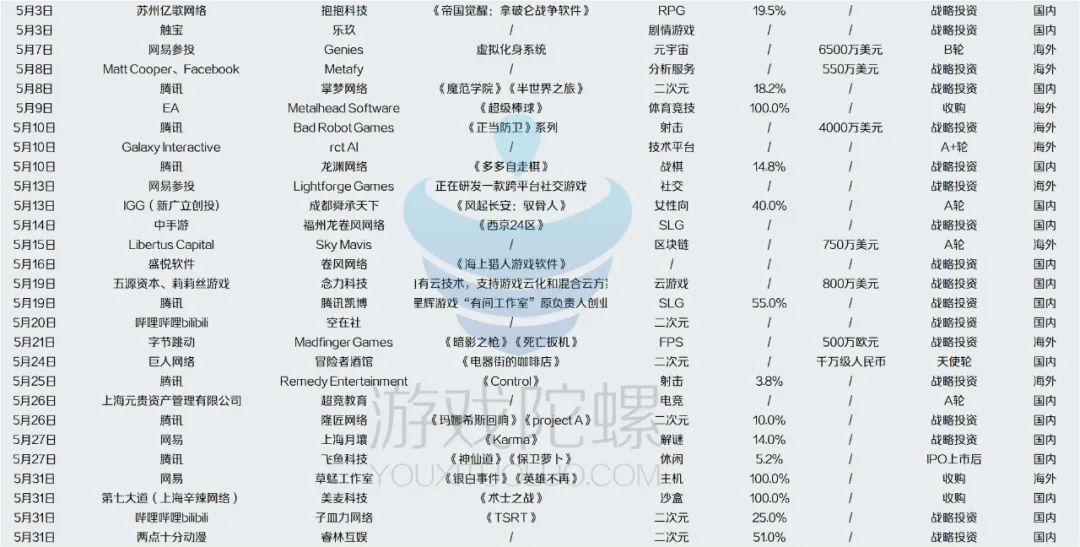

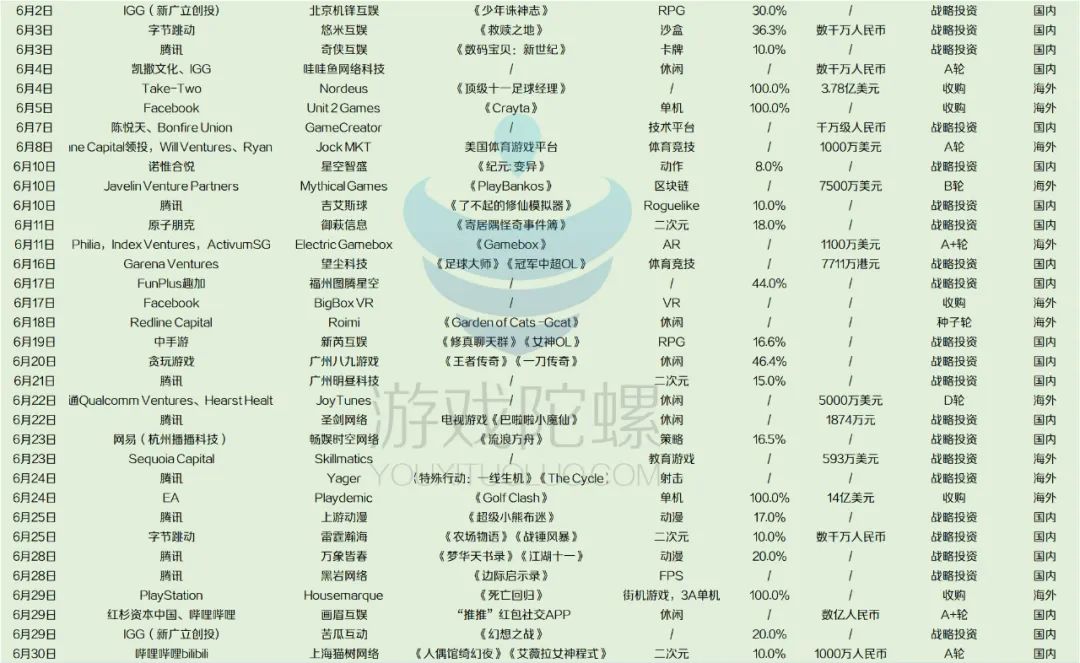

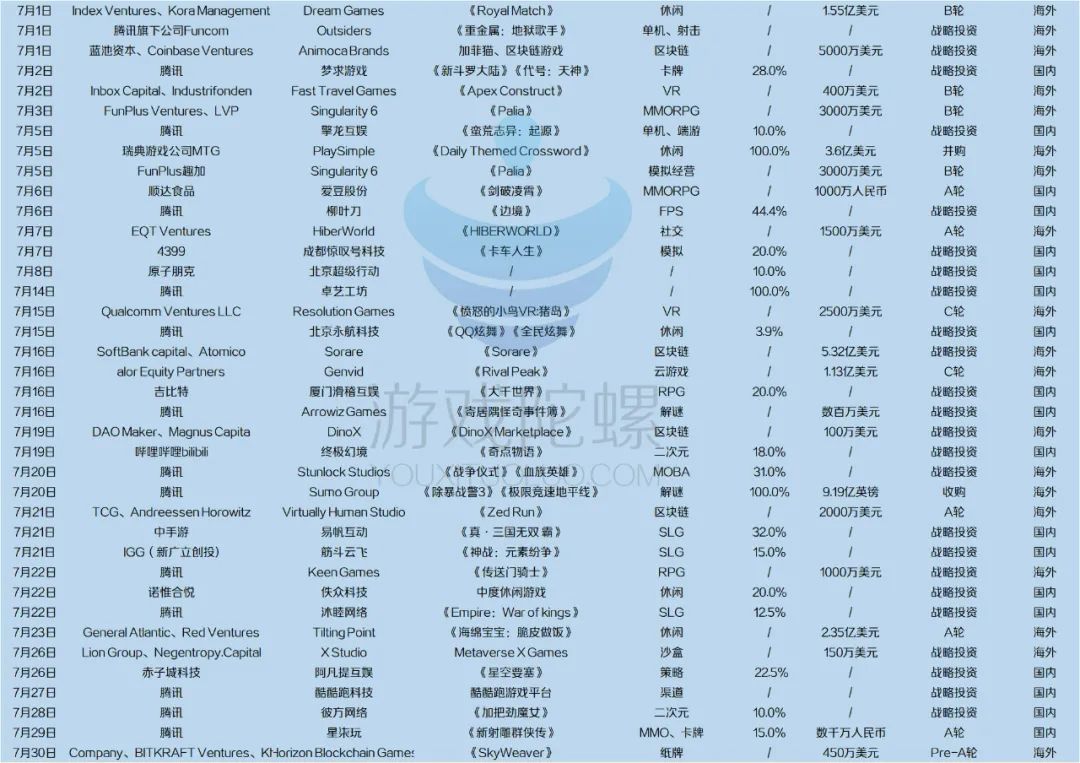

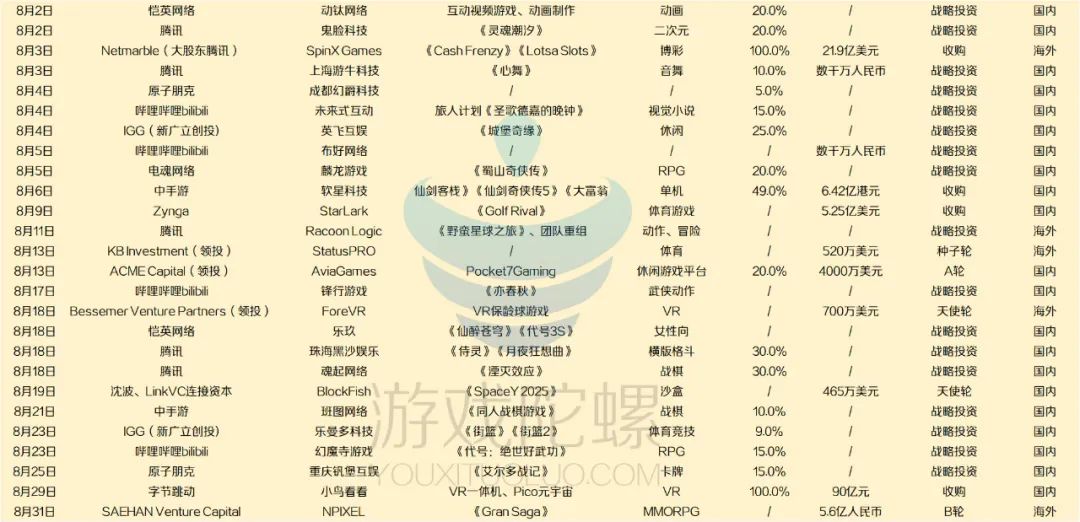

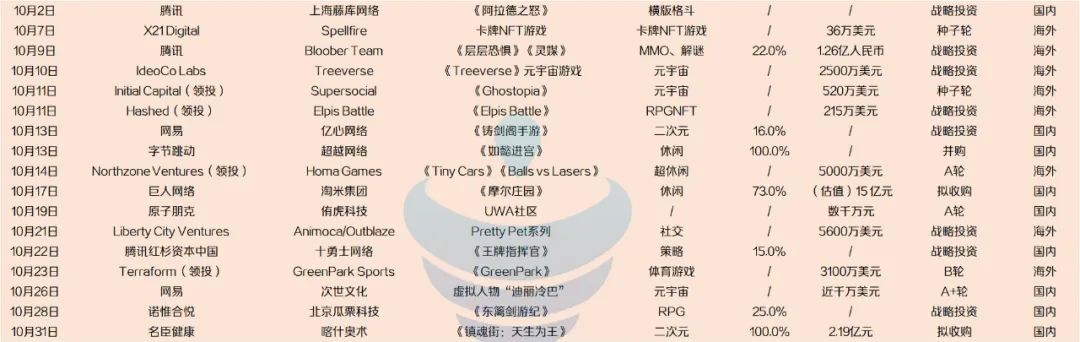

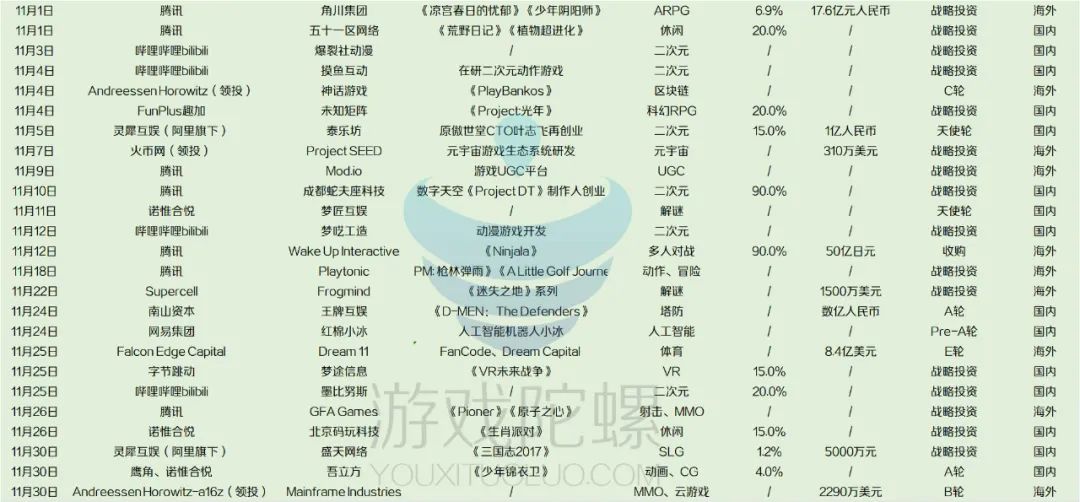

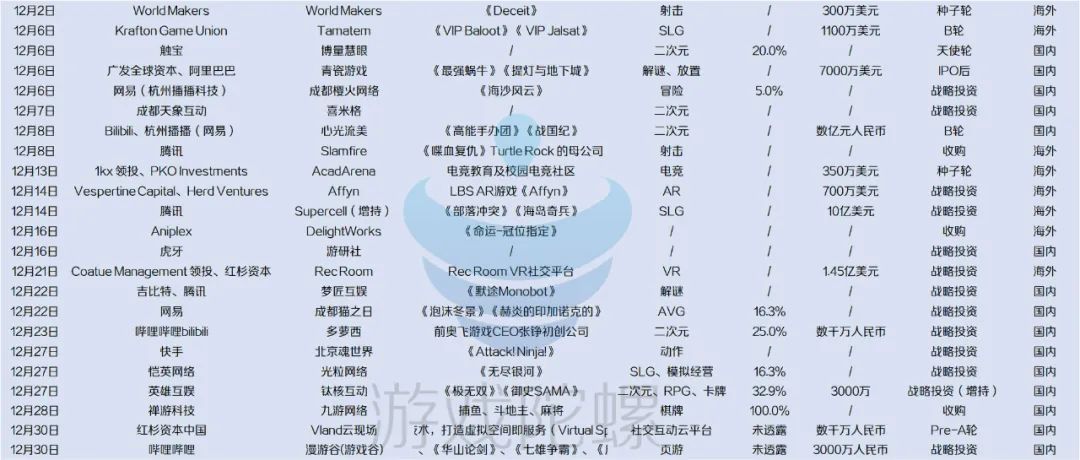

以下为统计图表,按月份排序:

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息

110777025(手游交流群)

108587679(求职招聘群)

228523944(手游运营群)

128609517(手游发行群)