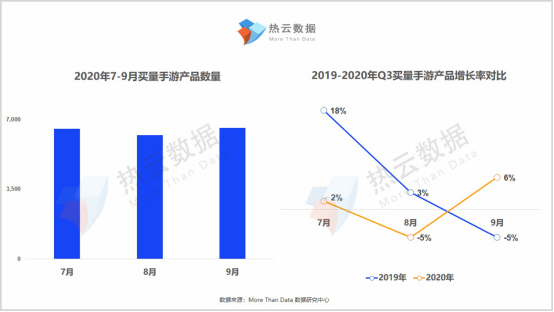

导语:根据热云数据ADI监测数据显示,2020年Q3买量手游产品总数超过1.2万个,月均买量产品数超过6400个。从增长率上看,2020年7-9月买量手游产品增长率均值仅为1%,低于2019年同期5%。与2019年相比,今年手游买量的暑期效应并不明显。7月和8月分别低于去年同期16%和8%,但9月份有所回升,高于去年同期11%。本篇文章将具体分析2020年Q3手游买量市场的具体情况。

正文:

根据热云数据TrackingIO监测数据,从2020年1-9月手游买量效果数据走势来看,今年暑期的激活设备和付费设备数并未按预期出现大幅增长,但买量效果却有所提升。7-8月激活设备均值在7-8000万,付费设备均值在700万左右,但整体的激活率较上半年有所增长。

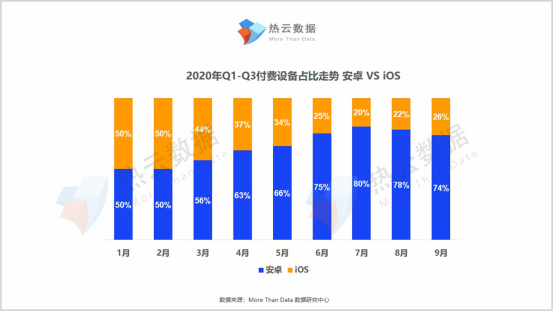

从2020年Q3付费设备占比走势上看,安卓付费设备占比增势明显,Q3均值达到77%,明显高于前两季度,7月巅峰占比高达80%。从iOS设备情况来看,2020年Q3开始,国内苹果AppStore对手游审批越发严格,8月份曾全面下架未提交批准版号的游戏,这或许成为iOS付费设备占比下滑的原因之一。

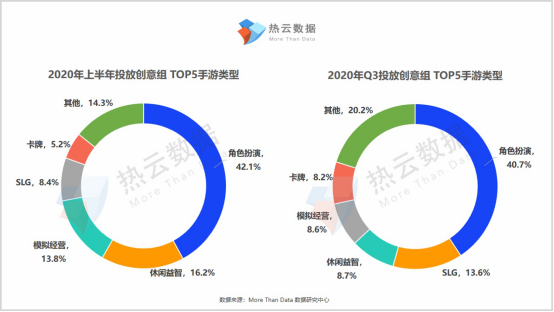

热云数据对2020年上半年和Q3投放创意组Top5手游类型进行对比分析发现:

(1)在排名方面,SLG排名上升较快,Q3投放力度明显增大。具体来看,SLG已由上半年的第四位上升到Q3的第二位,同时,占比提升5%。上半年由于疫情和宅家因素,轻度休闲手游投放创意组数较高。随着生活步入正轨,进入Q3之后,重度手游开始加大买量,SLG表现突出。

(2)在占比方面,角色扮演、休闲益智和模拟经营均有所下滑。其中,休闲益智约下降8%,模拟经营约下降5%。

同时,在Top类型的占比上,上半年Top3类型占比约为72%,而Q3约为62%。整体上看,Q3 Top3累计占比有所下降,各类型分布趋于长尾。

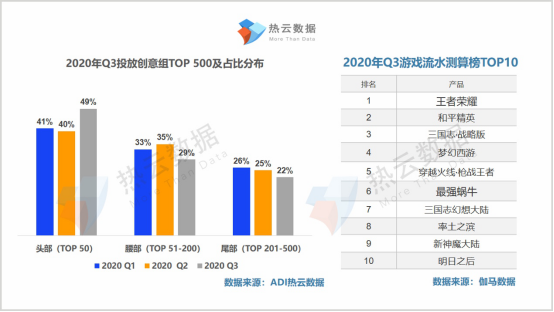

从2020年Q3投放创意组Top 500手游及占比分布上看,头部化趋势明显。Q3头部买量手游(Top50)的投放量已接近整体买量市场的一半。头部手游产品越发注重买量市场的整体表现,希望通过优质的买量效果在销售收入方面产生更加积极的影响。

热云数据通过对比Q3游戏流水测算Top10(公开数据)和投放创意组Top50榜单发现,除王者荣耀、和平精英等已有广泛受众、玩家口碑较高的手游外,多数手游都在积极参与买量。销售收入前10名中,有4款手游进入买量Top10,有6款进入买量Top50。

热云数据整理了2020年Q3手游投放创意组Top50情况,以下是具体排名:

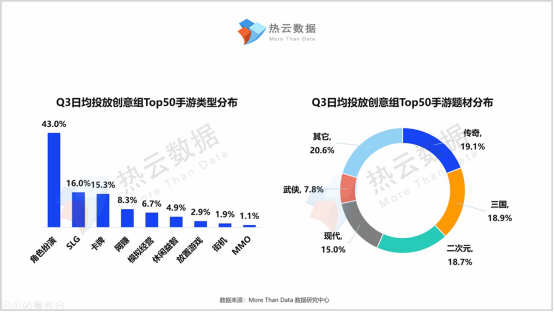

以下为热云数据整理Q3日均投放创意组Top50手游榜单。其中,《三国志幻想大陆》、《三国志战略版》以及《新射雕群侠传之铁血丹心》成为Q3日均投放力度最大的三款手游。此外,日均投放Top50手游在Q3的平均投放天数为约73天。日均投放Top50中的角色扮演类手游平均投放创意组数量破万,优势十分明显;SLG与卡牌类手游排在第二梯队。相比之下,日均Top50手游的题材分布相对平均。Top3手游题材的占比不相上下。传奇、三国以及二次元题材在Q3每天“广告霸屏”的几率最高。

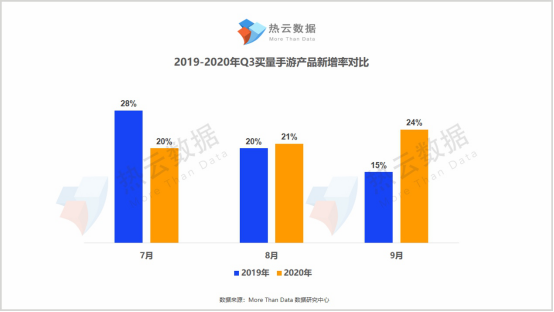

从2019-2020年Q3买量手游产品新增率来看,去年暑期新增率整体高于今年暑期。同时,去年暑期过后,9月买量新游数量明显下滑,但今年9月却逆势上涨,新增率反超7月和8月。

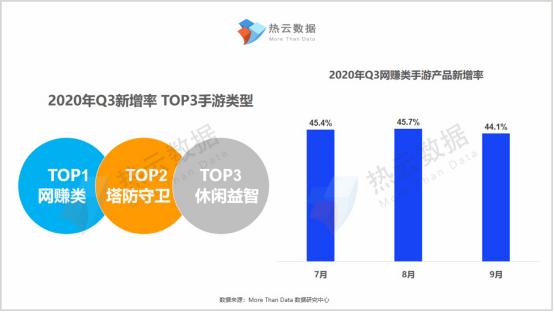

在2020年Q3新增率Top3手游类型方面,网赚类仍然延续上半年高速增长态势,排在首位,7-9月产品新增率始终保持在40%以上。网赚类手游由于其开发周期短、上线速度快、快速变现能力强等特性让游戏厂商蜂拥而至,是今年买量市场的黑马。它在疫情期间和暑期曾达到买量高峰,并多次登顶iOS同类榜单榜首。

热云数据通过对2020年Q3各主要手游题材产品数占比发现,现代题材占有绝对优势,占比接近40%,约为第二~第八位题材占比之和。从各主要手游题材产品新增率来看,中国神话排名第一,新增率超过30%,二次元、现代、仙侠均超过20%。

热云数据整理了2020年Q3各主要手游题材Top5排名情况,以下是具体内容:

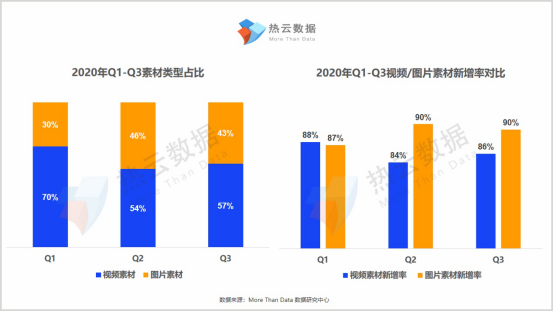

在素材类型占比方面,Q3视频素材占比较Q2略有提高,视频和图片素材比例约为6:4。素材新增率方面,Q3素材更新频率整体高于前两季度,主要由于疫情稳定之后,游戏厂商加大了素材研发速度和人力投入。

以下是各主要手游题材新增素材下关联创意组数最多的HOT创意展示:

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息

110777025(手游交流群)

108587679(求职招聘群)

228523944(手游运营群)

128609517(手游发行群)